Налоговые льготы для военных пенсионеров в 2022-2022 году

В Налоговом Кодексе (НК) Российской Федерации указаны группы граждан, которым полагаются послабления. В частности, льготы военным пенсионерам по налогам предоставляются по личной инициативе и на один объект, удовлетворяющий граничным параметрам.

Особенности предоставления привилегий воинам-пенсионерам

К военным пенсионерам причисляют не только бывших солдат и офицеров армии РФ. В общем порядке к указанной группе относятся граждане, получившие пенсионное гособеспечение ввиду наличия выслуги в рядах таких формирований:

К военным пенсионерам причисляют не только бывших солдат и офицеров армии РФ. В общем порядке к указанной группе относятся граждане, получившие пенсионное гособеспечение ввиду наличия выслуги в рядах таких формирований:

- Вооруженных сил РФ;

- органов внутренних дел;

- подразделений Министерства чрезвычайных ситуаций;

- некоторых иных правоохранительных органов.

Послабления предоставляется по обязательным взносам за владение:

- недвижимостью;

- земельным участком;

- транспортным средством.

Внимание: не освобождается от налогообложения строение, которое используется в предпринимательской деятельности.

Важно: по налоговым послаблениям установлен срок исковой давности. Если бывший военный не воспользовался законным правом, то восстановить его можно в течение трех лет.

Порядок получения налогового послабления

Право на преференции предоставляется лицам, принадлежащим к одной из льготных категорий. Перечень их приводится в ст. 407 НК . Порядок растолковывается в подзаконных актах. В общих чертах он таков:

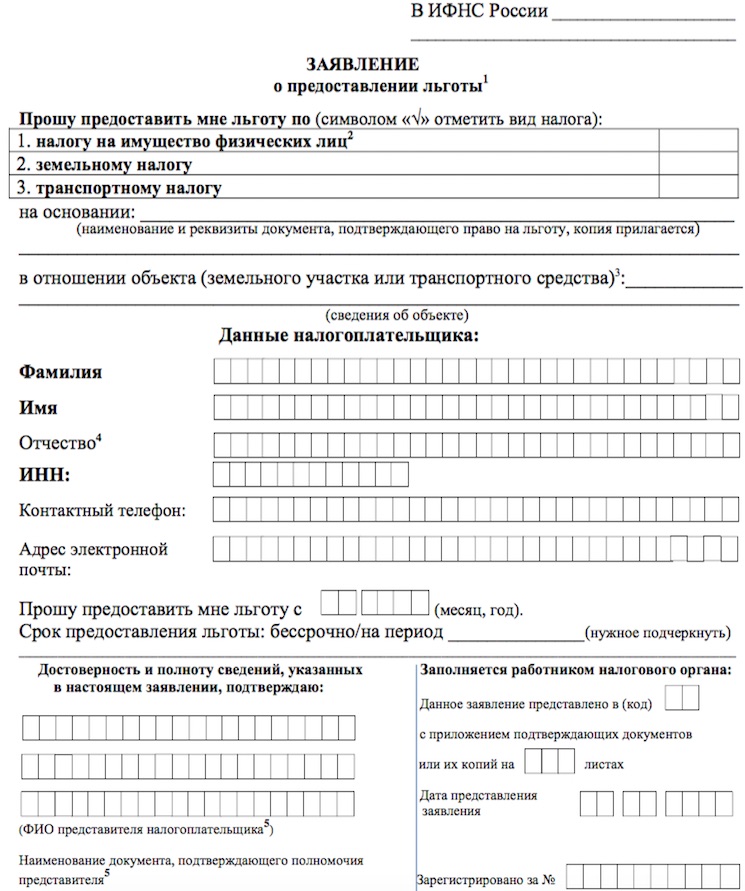

- Претендент должен подать письменное заявление в отделение Федеральной налоговой службы (ФНС) по установленной форме;

- В заявке указываются:

- персональные данные;

- вид налогообложения;

- налоговый номер (ИНН);

- контактная информация;

- К обращению прилагаются копии следующих правоустанавливающих документов:

- паспорта налогоплательщика;

- пенсионного удостоверения;

- выписки из реестра, подтверждающей право собственности на объект.

Скачать для просмотра и печати:

Подсказка: преференция предоставляется путем не перечисления средств льготником. Получить ее можно только после оповещения ФНС об имеющихся льготах.

В случае, если заявление не будет предоставлено льготником, льгота будет предоставляться на основании данных, которые имеются у налогового органа, в том числе путем запроса (Письма ФНС России от 25.06.2022 N БС-4-21/12286@, от 24.06.2022 N БС-4-21/12220).

Обращение передается налоговикам следующими способами:

- путем личного посещения отделения, либо МФЦ (если имеется соглашение между МФЦ и налоговым органом);

- почтовым отправлением;

- через сервис «Личный кабинет налогоплательщика».

Внимание: в обязанности специалиста входит проверка подлинности документации. Если обращение поступило по почте или через интернет, то заявителю придется явиться в госорган в назначенное время с первыми экземплярами документов.

Вам нужна консультация эксперта по этому вопросу? Опишите вашу проблему и наши юристы свяжутся с вами в ближайшее время.

Когда необходимо подтверждать право на льготу

По правилам заявка на налоговые послабления должна оказаться в ФНС до 1 ноября года, в котором человек желает воспользоваться преференцией. Нарушение данного срока приводит к усложнению процедуры, но не лишает права. Так как по налоговым преференциям установлен срок исковой давности в три года, льготник имеет возможность обратиться за льготой в следующие периоды.

По правилам заявка на налоговые послабления должна оказаться в ФНС до 1 ноября года, в котором человек желает воспользоваться преференцией. Нарушение данного срока приводит к усложнению процедуры, но не лишает права. Так как по налоговым преференциям установлен срок исковой давности в три года, льготник имеет возможность обратиться за льготой в следующие периоды.

Кроме того, у претендента есть право на выбор объекта налогообложения, по которому предоставляется преференция. Его следует указать в заявлении. Как правило, право человек распространяет на самый дорогой объект, параметры которого не выходят за рамки ограничений.

Налоговые послабления для военных пенсионеров

Общероссийские преференции бывшим военнослужащим установлены в параграфах НК . Их множество. В частности, снижение налогооблагаемой базы или полное исключение одного объекта применяется к таким видам собственности:

Общероссийские преференции бывшим военнослужащим установлены в параграфах НК . Их множество. В частности, снижение налогооблагаемой базы или полное исключение одного объекта применяется к таким видам собственности:

Также данная категория граждан имеет право перенести остаток имущественного вычета на предыдущие налоговые периоды (п. 10 ст. 220 НК РФ).

Имущественный вычет предоставляется не только при покупке недвижимости и земельных участков, но и по уплате процентов по займу/кредиту, предоставленному для приобретения/строительства жилья и земельных участков под жилье.

Подсказка: претендент обязан заявить о каждом виде послабления отдельно. В совокупности льготы не предоставляются.

Таким образом, алгоритм действий льготника таков:

- Самостоятельно определить один объект собственности по каждой категории, по которым полагаются преференции;

- Собрать необходимые документы и сделать копии;

- Подать заявление в отделение ФНС по каждой позиции отдельно.

Льготы по налогу на имущество

Каждый собственник ежегодно вносит в бюджет обязательный налог за объекты, находящиеся во владении. Преференция бывшему воину заключается в освобождении одного из объектов от налогообложения (ст. 401, пп. 10 п. 1, п. 4 ст. 407 НК РФ; Письмо ФНС России от 09.01.2017 N БС-4-21/48@). Предоставляется она в инициативном порядке. Следовательно, претендент должен:

Каждый собственник ежегодно вносит в бюджет обязательный налог за объекты, находящиеся во владении. Преференция бывшему воину заключается в освобождении одного из объектов от налогообложения (ст. 401, пп. 10 п. 1, п. 4 ст. 407 НК РФ; Письмо ФНС России от 09.01.2017 N БС-4-21/48@). Предоставляется она в инициативном порядке. Следовательно, претендент должен:

Кроме того, региональными законами устанавливаются иные привилегии отдельным группам населения. Как правило, они предоставляются в форме вычетов (возврата внесенного налога). Подробности следует искать в нормативной базе региона проживания.

Общие правила получения льготы состоят в освобождении одного объекта налогообложения каждого вида на выбор налогоплательщика. То есть, если военный пенсионер имеет квартиру, гараж и дачный дом, то он освобождается от уплаты налога на все три объекта. Но если у него в собственности две квартиры и гараж, то он освобождается от уплаты налога на одну квартиру и гараж, а за вторую ему придется уплатить налог (п. 3 ст. 407 НК РФ).

И помимо этих льгот, предусмотрены еще налоговые вычеты с учетом вида жилого помещения. Параметры, заложенные в законодательство, таковы:

- квартира — уменьшается на 20 кв. м.;

- дом — на 50 кв. м.;

- комната — на 10 кв. м.

Внимание! Чтобы не было каких-либо недоразумений, лучше подать заявление на льготу, в противном случае налоговый орган предоставит данную льготу на основании своих данных.

Также если не будет предоставлено уведомление в отношении какого объекта используется льгота до 31 декабря года, являющегося налоговым периодом, то налоговая льгота будет предоставлена в отношении одного объекта с максимальной начисленной суммой налога (п. 7 ст. 407 НК РФ)

Если льгота применяется впервые — подается заявление с пакетом вышеперечисленных документов. Если до 31.12.2017 уже использовалась льгота, то заявление повторно не подается (Письмо Минфина России от 09.04.2018 N 03-05-04-01/23385). Однако при появлении у льготника нового имущества, в отношении которого тоже может применяться льгота, он должен передать в ИФНС указанное уведомление.

Послабления по земельному налогу

В общероссийском законодательстве не указаны преференции бывшим воинам по налогу за земельный участок в явном виде. База налогообложения может быть уменьшена на 6 соток определенным категориям, в число которых могут входить бывшие воины. К таковым относятся:

В общероссийском законодательстве не указаны преференции бывшим воинам по налогу за земельный участок в явном виде. База налогообложения может быть уменьшена на 6 соток определенным категориям, в число которых могут входить бывшие воины. К таковым относятся:

- ветераны и инвалиды ВОВ;

- ветераны, инвалиды боевых действий;

- военные пенсионеры, имеющие группу инвалидности (1 группа или 2 группа);

- граждане особого риска, участвовавшие в испытаниях ядерного оружия, ликвидации аварий на средствах вооружения и военных объектах.

В общем порядке привилегия распространяется не на число объектов. Она исчисляется в денежном выражении. К заявлению претендент обязан прикрепить документы о праве собственности с указанием адресов расположения наделов. Уведомление о выбранном участке также также предоставляется в налоговый орган не позднее 31 декабря года,с которого собираетесь использовать вычет.

В некоторых субъектах федерации бывшим воинам предоставлены льготы. Они выражаются в:

Величина налогового вычета может быть установлена в ином размере, также как и другие налоговые преимущества на региональным уровне.

Если льготник имеет несколько земельных участков и периоды владения ими в календарном году не пересекались, то вычет можно получить по каждому из них (Письмо Минфина России от 06.11.2018 N 03-05-04-02/79816).

Послабления по транспортному налогу

В соответствии со статьей 356 НК установление ставок по транспортному сбору отнесено к полномочиям регионов. Это означает, что привилегии для бывших воинов также назначают Законодательные собрания субъектов федерации. Каждый выделяет свои льготные группы, а также разрабатывает методику исчисления привилегии.

В соответствии со статьей 356 НК установление ставок по транспортному сбору отнесено к полномочиям регионов. Это означает, что привилегии для бывших воинов также назначают Законодательные собрания субъектов федерации. Каждый выделяет свои льготные группы, а также разрабатывает методику исчисления привилегии.

В общем случае следует придерживаться такого алгоритма:

В других регионах работа устроена со своими тонкостями и нюансами. Так, в Санкт-Петербурге освобождается от сбора по транспорту один автомобиль отечественного производства мощностью до 150 л. с., владельцем которого является пенсионер (любой). Московские жители могут претендовать на освобождение от транспортного сбора, если принадлежат к категории участников боевых действий.

Учитывается данная льготная категория еще и в таких областях:

- Новосибирской;

- Ярославской;

- Сахалинской.

Важно: при установлении преференции региональные власти ориентируются на мощность автомобиля. Кроме того, послабление предоставляется на одно транспортное средство, находящееся в собственности претендента с мощностью двигателя до 150 л. с. (вплоть до нуля).

Привилегии вдовам и иждивенцам военных пенсионеров

В соответствии с законом № 76-ФЗ от 27.07.1998 к членам семейства военного относятся:

В соответствии с законом № 76-ФЗ от 27.07.1998 к членам семейства военного относятся:

- супруги;

- несовершеннолетние;

- иждивенцы.

Скачать для просмотра и печати:

В случае гибели военнослужащего за перечисленными лицами сохраняются соцгарантии, предоставляемые при его жизни. В частности, члены семейства имею право на получение:

- пенсионного содержания по утере кормильца;

- компенсации затрат на проезд к месту захоронения и обратно (раз в год одному человеку);

- пользование медучреждениями и иное.

Подсказка: Пенсия по случаю потери кормильца, назначенная супругу умершего, сохраняется и при вступлении супруга в новый брак

В рамках указанного выше закона иждивенцы погибшего воина также пользуются налоговыми послаблениями по земельному сбору. Остальные привилегии для вдов содержатся в региональных нормативных актах.

Мы описываем типовые способы решения юридических вопросов, но каждый случай уникален и требует индивидуальной юридической помощи.

Для оперативного решения вашей проблемы мы рекомендуем обратиться к квалифицированным юристам нашего сайта.

Последние изменения

Обо всех изменениях будет известно позже. Вы сможете узнать об этом из новостей на нашем сайте. Также информация обновится и в этой статье.

Наши эксперты отслеживают все изменения в законодательстве, чтобы сообщать вам достоверную информацию.

Добавляйте сайт в закладки и подписывайтесь на наши обновления!

Налоговые льготы для военных пенсионеров: какие полагаются?

В текущем году были пересмотрены размеры выплат пенсионерам, а также предполагаемые для них льготы. Это позволит гражданскому доходу стабилизироваться. Помимо выплат отслужившим престарелым людям полагаются некоторые другие привилегии. Налоговые льготы для военных пенсионеров сегодня регулируются Законодательством с особой тщательностью.

Смотрите видео о государственной поддержке военных пенсионеров:

Кого следует отнести к военному пенсионеру?

Перед тем, как говорить о том, платят ли пенсионеры налоги, нужно определить, кто имеет право на получение финансовых послаблений. Этими гражданами являются:

- Прошедшие военную службу в Мин. обороне, органах внутренних дел и иных военных подразделениях.

- Ушедшие в отставку работники противопожарного органа.

- Работники отделов по борьбе с распространением наркотических веществ.

- Работающие некогда в уголовно-исполнительном производстве.

- Ветераны Нац. гвардии.

Чтобы оформить получение военной пенсии и начать получать льготы по выплате налогов, нужно выполнить такие требования:

- проработать в военной структуре минимум 20 лет;

- иметь стаж работы минимум в 25 лет с условием, что хотя бы половину этого времени человек провел в военном подразделении.

Немного о налоговых льготах

Послабления в оплате налоговых льгот военными пенсионерами являются реальной государственной поддержкой, которая полагается для бывших солдат, ветеранов, рядовых служащих. Военными пенсионерами в 2018 году могут стать не только ушедшие по состоянию здоровья из военного подразделения граждане или отслужившие 20 лет. Даются льготы и в случае потери трудоспособности во время армейской службы.

Граждане, которые указаны выше, имеют возможность получения различных преференций. На текущий момент действуют такие государственные послабления:

- льготы по транспортному налогу. Налог не относится к федеральному виду сборов, поэтому величину льготы с отдельной возможностью ее предоставления рассматривают законодательно для каждого города;

- платят ли военные пенсионеры налог на имущество? Предусмотрено уменьшение платы за имущественные взносы (на квартиру, другую жилую недвижимость). В зависимости от региона могут избавить от уплаты полностью или на 50%;

- налог на землю для военных пенсионеров. Полностью пенсионера не освобождают, но разрешают оплачивать только 50% суммы, в некоторых регионах действует 100% скидка;

- НДФЛ привилегии. С военных пенсионеров не вычисляют 13% с пенсии, страхования, компенсации. Дополнительно можно оформить единоразовую выплату в размере 10 тысяч рублей.

Льготные позиции позволяют частично освободиться от выплат или полноценно. Но не каждый бывший служащий понимает, как грамотно оформить получение привилегий по оплате налогообложения.

Скачайте, чтобы не потерять! Статья 407 НК «Налоговые льготы» ЗДЕСЬ

Льготы по земельному налогу

Пенсионер, который желает получить скидку за землепользование, должен подать документы в районное отделение ФНС (но следует учитывать регион, где находится участок, так как могут разниться полагаемые финансовые послабления). Подача заявления проводится почтовым переводом или после посещения государственного органа.

Для предоставления скидки на земельный надел подаются такие сведения:

- Паспортные данные и идентификационный код;

- Пенсионное удостоверение в виде оригинала и копии;

- Подтверждение права владения имуществом;

- Трудовая книжка при наличии и приказ о том, что гражданина отправили на пенсию;

- Собираются справки о нарушениях здоровья за время прохождения службы;

- Заполняется в двух экземплярах заявление.

Ожидается решение в течение пяти рабочих дней.

Как узнать, какие налоговые льготы действуют для пенсионеров в определенном регионе, показано на картинке:

Имущественные привилегии

Бывший военный, который отправился на заслуженный отдых, имеет некоторые прерогативы при выплате имущественного сбора. Налог на имущество (если оно не одно) военные пенсионеры должны платить, так как полноценного избавления от начислений нет. Но оплата производится в сумме меньшей, чем требуется от других граждан.

Для получения послабления нужно обратиться в районную инспекцию. Осуществляется процедура самим престарелым гражданином или его доверенным лицом, но при наличии нотариально заверенной доверенности. Но подача на данный момент должна произойти до 1 ноября, по причине осуществленного в будущем расчета налогообложения.

Помимо заявления следует предоставить такие бумаги:

- Паспортные данные с ИНН.

- Удостоверение пенсионера.

- Документацию, подтверждающую владение недвижимым имуществом.

- Подтверждение того, что лицо вышло на пенсию, трудовую книжку.

Заявление (бланк) можно найти на официальном портале государственной структуры или непосредственно в самом органе.

На картинке — бланк заявления на получение налоговых льгот:

Транспортный налог

Льготы военным пенсионерам по транспортному налогу предоставляются на местном уровне. В каждом случае нужно подтверждение того или иного законодательного документа, действующего в городе России.

Большая часть регионов дает возможность получения льготниками полноценного избавления от выплат или частичной скидки. Учитывается тип автотранспортного средства. Многие регионы дают возможность не платить за первое авто, если их несколько. Также избавляются от налогообложения целые организации, где работают пенсионеры МВД, если они имеют в наличии транспорт.

Внимание! Льгота получается военными пенсионерами на общих основаниях. Чтобы получить льготные преимущества, должна быть собрана необходимая документация до 30 октября текущего года, пока не будет произведен пересчет налогового обложения. Если опоздать с подачей документации, сумма должна быть оплачена полноценно.

Чтобы приобрести финансовые послабления на выплату транспортного налога, подаются следующие данные:

- Грамотно оформленное заявление.

- Удостоверение пенсионера в виде оригинала и копии.

- Паспортные данные в виде оригинала и копии.

- Техническая документация транспортного средства.

- Идентификационный код.

После того, как будет проверена оригинальная документация, ее вернут владельцу, а копии оставят себе. Решение приходит пенсионеру в течение пяти рабочих дней.

Кроме того военным пенсионерам оказывается помощь в приобретении жилья, если пожилой человек и его семья нуждаются в нем.

Налоговые льготы военным пенсионерам: вычеты и изменения в 2018 году

В 2018 году появились новые правила по получению налоговых льгот военными пенсионерами. Каждому военному надо знать свои права, чтобы воспользоваться ими. Сегодня мы поможем узнать, какие налоговые льготы положены военным пенсионерам.

Особенности предоставления привилегий военным пенсионерам

Военными пенсионерами считаются не только служившие офицеры и солдаты армии Российской Федерации. К этой группе относят граждан, которые получают государственное обеспечение после службы в рядах следующих формирований:

- Вооруженные силы России.

- Работники органов внутренних дел (см. Пенсия сотрудникам МВД).

- Сотрудники МЧС (см. Расчет пенсии сотрудника МЧС).

- Некоторые виды других правоохранительных организаций.

Этой категории граждан предоставляют налоговые льготы на следующие владения:

Но имеются и свои нюансы в налоговых льготах военных пенсионеров — от налогообложения невозможно освободиться, если строение соответствует определенным критериям:

- Стоимость превышает 300 млн руб.

- Общая площадь недвижимости свыше 50 квадратных метров.

- Дом или квартира используется в предпринимательской деятельности.

Положительным моментом является то, что налоговые льготы военным пенсионерам 2018 года распространяются на все регионы Российской Федерации, а потому не зависят от места проживания и регистрации. Но при этом у региональных властей имеется возможность предоставлять дополнительные привилегии.

Порядок получения налогового послабления

Налоговыми льготами военнослужащих могут воспользоваться люди, относящиеся к конкретным льготным категориям. Их перечень можно изучить в статье 407 Налогового кодекса. Желающий должен составить письменное заявление в ФНС, используя стандартную форму. В заявке необходимо указать личные данные, вид налогообложения, ИНН, а также данные для связи. При обращении также потребуется предоставить паспорт, пенсионное удостоверение, справку из реестра, в которой указывается право собственности.

Обращение можно передать следующими способами:

- Лично посетить организацию.

- Отправить по почте.

- Воспользоваться порталом ФНС.

Когда необходимо подтверждать право на льготу

Заявка на послабление должна быть составлена до 1 ноября текущего года — в котором человек хочет воспользоваться своими привилегиями. Если этот срок нарушить, то процедура усложняется, но этого права пенсионер не лишается. В данном случае потребуется воспользоваться сроком исковой давности, который составляет 3 года. В течение этого периода льготник имеет право воспользоваться своими привилегиями.

Также пенсионер имеет право самостоятельно выбрать объект, который не будет облагаться налогом. Об этом необходимо прописать в своём заявлении. В большинстве случаев люди распространяют это право на объект, за который необходимо платить наибольшую сумму, но при этом следует учитывать, чтобы объект не выходил за вышеописанные рамки, ограничивающие привилегии.

Налоговое послабление для военных пенсионеров

Военные пенсионеры могут рассчитывать на понижение налогооблагаемой базы или полностью исключить один из объектов собственности.

Претенденту придётся о каждом виде послабления заявлять отдельно.

- Самому определить ту собственность, на которую будут распространяться привилегии.

- Собрать документы, а также предоставить необходимые копии организации.

- Отправить заявление в ФНС по всем позициям в отдельности.

Недвижимость

Каждый гражданин Российской Федерации каждый год платит обязательный сбор за объекты, которые находятся у него в собственности. Привилегия военным пенсионерам заключается в освобождении одного объекта от налогообложения. Это налоговая льготами военным пенсионерам на имущество.

Надо ли платить налог с продажи квартиры при наличии расходов, если владельцев несколько или собственники дети?

Также есть возможность уменьшить базы налогообложения в зависимости от жилого помещения.

- Оплата квартиры уменьшается на 20 квадратных метров.

- Дома — на 50 квадратных метров.

- Комната — на 10 квадратных метров.

Обеспечение жильем офицеров запаса

Обеспечение жильем предоставляется офицерам, прослужившим больше 10 лет и уволенным в запас по состоянию здоровья; достижению возраста, установленного для прохождения службы.

Если стаж превышает 20 лет при увольнении в запас, жильём обеспечивают в обязательном порядке.

Коммуналка

Военным пенсионерам представляют компенсацию за потраченные деньги при оплате жилищных или коммунальных услуг.

Ослабление по земельному сбору

В законодательстве не указаны привилегии, которые распространяются на земельный сбор. В этом случае база налогообложения может уменьшиться на 10 000 руб. Некоторым категориям граждан, в число которых можно причислить и военных пенсионеров, положена данная налоговая льгота. К этой категории относятся люди, участвовавшие в боевых действиях, которые ликвидировали последствия аварий ядерного типа, а также инвалиды, получившие первую или вторую группу инвалидности.

В этом случае пенсионер получает денежную компенсацию. Чтобы получить привилегии, необходимо собрать документы о праве собственности, а также указать точный адрес расположения объекта.

Послабление по транспортному сбору

Привилегии по транспортному сбору оказываются в конкретном регионе России по-разному. В каждом регионе указывают определенные льготные группы и самостоятельно разрабатывают методику, с помощью которой будет происходить исчисления привилегии.

Есть несколько способов воспользоваться услугами:

- Самостоятельно узнать о всех послаблениях через сайт и отделения ФНС.

- Собрать необходимый пакет документов, в который обязательно должен входить паспорт на автомобиль или любое транспортное средство.

- Составить заявление и направить его в государственные органы.

Медицина

Пенсионерам предоставляются льготы на медицинские услуги, а также санаторно-курортное лечение и протезирование зубов.

При поступлении в ВУЗ

Если у пенсионера имеется диплом, свидетельствующий об окончании средней школы или получении среднего профессионального образования, то он может бесплатно зачислиться для получения высшего профессионального образования. Когда обучение в ВУЗе будет закончено, пенсионер также получит право на первоочередное трудоустройство.

Компенсация за санаторно-курортное лечение

Лечение в санатории предоставляется пенсионерам один раз в год. Чтобы приобрести путевку, необходимо обратиться в ФСС через линию Министерства обороны. Компенсация может составить даже 100% от стоимости всей путёвки, но процент в большинстве случаев бывает меньше.

Необходимо составить заявление и пройти полный медицинский осмотр, где врач напишет заключение, с помощью которого можно пройти лечение. Пенсионеру придется встать в очередь и ждать своей очереди на путёвку.

Проезд

В Москве все граждане, которые получают военную пенсию, имеют право пользоваться бесплатным проездом по области и столице. Это не относится к такси. Остальные регионы стараются минимизировать затраты на проезд.

Материальная помощь инвалидам вследствие военной травмы

При получении военной травмы пенсионер может рассчитывать на 1000 руб. доплат в месяц. Получить деньги можно, если инвалидом человек стал:

- При прохождении срочной службы.

- При воздействии уровня радиации при выполнении своих служебных обязанностей.

- Если против солдата применялись противоправные действия различных органов власти.

- Военный исполнял служебные обязанности.

Региональные преференции

Из Федерального бюджета невозможно выделить достаточную сумму для поддержания нормальной жизнеспособности пенсионеров, потому этой проблемой занимаются также и местные власти конкретных регионов. В каждом отдельном случае привилегии могут быть разные, и о них необходимо узнать в органах регионального управления.

Продал гараж? Плати налог! Какой налог с продажи гаража нужно заплатить?

Женам военных пенсионеров

На право льготы могут рассчитывать не только пенсионеры, но также и ближайшие родственники. Женам будет начисляться тот же стаж за тот же период, когда они проживали в военных городках, где не было варианта устроиться на хорошую работу по специальности. Имеется несколько периодов распространения:

Льготы ветеранам боевых действий в 2018 году — полный список

Налоговые льготы ветеранам боевых действий:

- Получение жилья нуждающимся пенсионерам.

- Компенсация по найму жилых помещений.

- Оплата половины стоимости капитального ремонта.

- Если пенсионер желает приобрести новое жильё, то он становится приоритетным клиентом.

- Получение медицинского обслуживания и лечение бесплатно.

- Ежегодный отпуск каждый год.

- Бесплатная установка и изготовление протезов.

Это полный список налоговых льгот ветеранам боевых действий. Ими на законодательном уровне можно воспользоваться.

Изменения в налоговых льготах в 2018 году для военнослужащих

- Повышение денежного довольствования на 4%.

- Субсидии на жилье уменьшены.

- Пенсии увеличились на 4%.

- Увеличение индексации выплат примерно на 3,2%.

Прочитав информацию, можно получить необходимые сведения о налоговых льготах для ветеранов боевых действий в 2018 году и для служащих других категориях, имеющих право на привилегии.

![]()

круто, льготы есть, но меня с получением жилья послали в сад, военный пенсионер, участник боевых действий

Разговор в пользу «бедных». Нет ни одной ссылки на документы. Так поговорили ни о чем. Сами то пробовали этими льготами воспользоваться? И чем пенсионер Москвы лучше пенсионера Мос.области? (Для них транспорт в области бесплатный, а для нас в Москве платный). НЕ нужно вводить людей в заблуждение. (При льготах на транспортный налог с учетом мощности платить придеться за всю мощность, а не за превышающую часть.)

Раздел льготы для ветеранов БД. пункт 6

«Ежегодный отпуск каждый год».

Это круто… дальше этот бред можно и не читать вовсе… теоретики слабо представляющие как оно в жизни…

Ветеран военной службы.

Обеспечение жильем офицеров запаса. Обеспечение жильем предоставляется офицерам, прослужившим больше 10 лет и уволенным в запас по состоянию здоровья; достижению возраста, установленного для прохождения службы. Если стаж превышает 20 лет при увольнении в запас, жильём обеспечивают в обязательном порядке. В 1993 г. был сокращен в рамках ОШМ. С выслугой более 20 лет. Сначала в Московской обл. (в течение 8 лет), а потом и в Тульской обл. до сих пор все муниципальные руководители, потупив глазки в пол, тихим голосом сообщали, что возможности у них нет. «Вас, ветеранов, в списке 92 чел., а нам на Алексин (это в Тульской обл.) выделяют всего по 2 жилищных сертификата в год. Вот и считайте, сколько вам всем надо ждать, чтобы получить жилье.» Так что, пришлось мне по новой запрячься и уехать на заработки в болота Западной Сибири на вахту. И отработать еще 20 лет, чтобы все заработанные деньги потратить на жилье для семьи. А все, кто был мне должен в Министерстве обороны и во власти, ненавязчиво мне этот свой долг «простили». Так и осталась справка на положенную мне льготу на жилье никого ни к чему не обязывающим клочком бумаги. Да здравствует безграничная жадность и полная бесчеловечность военного и невоенного руководства нашей страны, которые заботятся только о тех, кто ворует миллиардами. Вот им то оно и помогает, и от серьезных наказаний оберегает и от заслуженных по суду наказаний освобождает, да еще и орденами при такой службе награждает. Эх, бедолаги, ну, трудитесь дальше.

Судя по последнему фото, речь идёт явно не о российских военных. Законы не работают, всё бред сивой кобылы, для тех кто не служил и не маялся по гарнизонам. «Если стаж превышает 20 лет при увольнении в запас, жильём обеспечивают в обязательном порядке.» Это просто шедевр российского права, до сих пор офицеры и прапорщики отслужившие по 27 — 32, не имеют жилья и уже ничего не получат, так и помрут в своих брошенных на произвол судьбы гарнизонах. Бестыжая статья.

Льготы военным пенсионерам: что положено в 2022 году, как оформить

Военнослужащие и приравненные к ним лица имеют право при выходе на пенсию на установленные нормами права льготы и преференции. При этом важно помнить, что военная пенсия назначается при соблюдении определенных условий, к которым можно отнести выслуги, причину увольнения и т.д.

Некоторые льготы, предоставляемые военным пенсионерам, могут распространяться и на проживающих с ними членов семей.

Правовая подоплека предоставления льгот военным пенсионерам

В связи с важностью, выполняемой военными и служащими работы, им предоставляются льготы, которые финансируются из федерального и республиканского бюджетов.

В связи с важностью, выполняемой военными и служащими работы, им предоставляются льготы, которые финансируются из федерального и республиканского бюджетов.

К основным федеральным нормативным актам можно отнести:

- ФЗ №5-ФЗ «О ветеранах», принятый 12 января 1995 года.

- Федеральный Закон №76-ФЗ «О статусе военнослужащих», принятый 27 мая 1998 года.

- ФЗ «4468-1 «О пенсионном обеспечении военнослужащих», принятый 12 февраля 1993 года.

Перечень льгот военных пенсионеров больше, чем у простых лиц, вышедших на пенсию. Они устанавливаются вышеперечисленными актами и действуют на территории всей страны.

Каждый регион учитывая свои финансовые возможности принимает нормативные акты, которые действует в границах каждого субъекта федерации.

Условия предоставления льгот

Для возможности получения военным пенсионерам необходимо соблюдение следующих условий:

- Срок военной службы или в соответствующих органах 20 лет и более.

- Если пенсия назначена в связи с инвалидностью.

- Предельный возраст для:

- Женщин военнослужащих независимо от звания 45 лет.

- Маршалов, генералов, адмиралов, генерал-полковников – 65 лет

- Генерал-лейтенантов, генерал-майоров, вице-адмиралов и контр-адмиралов – 60 лет.

- Полковников и капитанов 1 ранга – 55 лет.

- Для всех других военнослужащих – 50 лет

При этом существуют следующие основания для увольнения, которые позволяют лицу на пенсии получать льготы:

- Выход на пенсию по достижению предельного возраста.

- Возможность выхода на пенсию по состоянию здоровья.

- Выход на пенсию из-за организационно-штатных мероприятий.

Если срок пребывания на военной службе превышает 20 лет и составляет 25 лет, то установленные ограничения не применяются, военный пенсионер может получать льготы в полном объеме.

Льготы, предоставляемые военному пенсионеру, действуют на членов его семьи, которыми считаются жена /муж, дети до 18 лет (если проходят обучение до 23 лет), иждивенцы. Если пенсионер умирает или погибает, то льготы у его семьи сохраняются.

Льготы по оплате услуг ЖКХ

Льготы военным пенсионерам в сфере оплаты услуг ЖКХ предусматриваются как на уровне федерации, так и в каждом регионе. При этом последние расширяют перечень и варианты льгот, установленные Россией.

Законодательство России предоставляет возможность военным пенсионерам получать компенсацию 50% произведенных расходов на жилищные и коммунальные услуги.

Чтобы узнать какие льготы военным пенсионерам предоставляются по оплате жкх в каждом регионе, нужно обратиться центр социальной защиты населения и узнать подробнее и всех правах военных пенсионеров.

Право на компенсацию расходов на коммунальные услуги существует также в отношении вдов погибших военнослужащих.

Транспортные льготы

Военные пенсионеры имеют право на получение бесплатного проезда в общественном городском транспорте (автобусах, троллейбусах, трамваях).

Военные пенсионеры имеют право на получение бесплатного проезда в общественном городском транспорте (автобусах, троллейбусах, трамваях).

Для этого они предъявляют соответствующее удостоверение. Бесплатный проезд в метро доступен если пенсионер дополнительно имеет установленный законом статус, например, ветеран или инвалид.

Полностью компенсируется проезд военному пенсионеру к месту отдыха и лечения и обратно. Льгота предоставляется один раз в год. Если санаторий находится за пределами России, то возмещается стоимость проезда только до границы и обратно.

Данная льгота распространяется на все виды транспорта – железнодорожный, автомобильный, самолет, водный транспорт.

Некоторые льготы на транспорт распространяются при определенной выслуги военного пенсионера на членов его семей.

В каждом конкретном регионе могут устанавливать льготы на поездки военных пенсионеров и членов их семей. Например, оплата стоимости в пригородном транспорте и т.д.

Льготы на медицинские услуги

Для военных пенсионеров предусматриваются следующие льготы в сфере предоставления медицинских услуг и медицинского обеспечения.

Медицинское обеспечение для военных пенсионеров включает:

- Предоставление лекарств и лекарственных препаратов, назначенных врачом на бесплатной основе.

- Получение бесплатного лечение в государственных и муниципальных медицинских заведения.

- Получение санитарно-курортного лечения на бесплатной основе, если оно требуется по назначению врача. Обычно путевка предоставляется один раз в год, однако по назначению военной комиссии может быть выделена дополнительная путевка для продолжения госпитального лечения. Военный пенсионер может оплачивать стоимость путёвки в размере 25% ее стоимости, а члены его семьи – 50%. Если пенсионер отказывается от оформления курортной путевки, то он может получить на себя и членов своей семьи компенсационную выплату.

Если военный пенсионер имеет группу инвалидности, то он может рассчитывать на:

- Льготное зубное протезирование — за протезы, изготавливаемые из драгоценных металлов либо металлокерамики производится доплата в полном объеме.

- Предоставление бесплатно протезно-ортопедических и реабилитационных конструкций.

- Предоставление бесплатных протезов конечностей.

Налоговые послабления

Налоговое законодательство предоставляет военным пенсионерам некоторые льготы:

- Не взимается налог НДФЛ с военной пенсии, доходов от жилья, которое предоставлено на основании ФЗ №76;

- Не уплачивается госпошлина за рассмотрение дел в судах общей юрисдикции;

- Транспортный налог, на землю и имущество являются региональными, поэтому ставки и правила взимания устанавливаются нормативными актами в каждом конкретном регионе.

Что касается земельного налога, то все пенсионеры имеют право на вычет участка в размере 600 кв. м. (шесть соток).

Трудовые и образовательные льготы

Чаще всего военные пенсионеры уходят в отставку в среднем возрасте, когда они еще могут в полной мере осуществлять трудовую деятельность.

Налоговые льготы военным пенсионерам на недвижимость

В этом материале:

Военнослужащим, вышедшим на пенсию, государство предоставляет не только материальную помощь в виде пенсионных выплат. Им также положены различного рода льготы, в том числе и в области налогообложения, а именно освобождение от выплаты имущественного бремени. Стоит отметить, что формулировка закона не отменяет его начисление. Чтобы воспользоваться этим правом необходимо официально обратиться в налоговые органы и предоставить необходимые документы. В противном случае пенсионер обязан выплачивать налоги в полном объеме.

Законодательное регулирование

Главный законодательный документ, регулирующий право пенсионеров на льготы по налогу на имущество – статья 407 Налогового Кодекса РФ. В ней поясняется, кто имеет право на получение этих послаблений, на какие конкретные виды имущества распространяется льгота и другие особенности.

Также следует рассматривать Федеральный закон «О ветеранах» № 5-ФЗ. В статьях 8 и 13 настоящего закона рассмотрены социальные меры поддержки ветеранов – льготы, материальное обеспечение, пособия и так далее.

Льготы военным пенсионерам по налогу на имущество регулируют и такие нормативные документы, как Конституция РФ, Указы и Приказы президента и Министерства Обороны.

Категории военных пенсионеров, которым положены налоговые льготы

Чтобы иметь право на налоговое послабление относительно имущества, которое находится в собственности у пенсионера, он должен подходить хотя бы под один из приведенных критериев:

- Он достиг возраста, который обозначен как предельный для службы в различных родах войск, полиции и иных структурах.

- Общий срок службы достиг 20 лет, а причина увольнения – перевод в запас или сокращение штата.

- Невозможность дальнейшего прохождения службы ввиду получения серьезной травмы и инвалидности.

Данный перечень критериев распространяется на служащих в МВД, ОВД, Вооруженных Силах РФ и МЧС.

Порядок и сроки оформления. Документы для получения льготы

Порядок и сроки обращения в ИФНС

Чтобы воспользоваться своим законным правом на предоставление льготы в отношении имущества, военнослужащему пенсионеру следует обратиться в местные органы ИФНС лично, через представителя или отправить документы по почте.

Последний вариант более удобный для людей с ограниченными физическими возможностями. Однако здесь нельзя отслеживать процесс рассмотрения дела и в случае необходимости вносить правки. Для обращения через законного представителя необходимо оформить доверенность.

Обращаться в налоговые органы желательно не позднее 1 ноября текущего года. Это правило не обязательное, но его соблюдение поможет избежать сложностей во время исчисления. В случае нарушения сроков подачи заявления, можно дополнительно потребовать сделать перерасчет.

Обратите внимание! Перерасчет за неиспользованное время пользования налоговым послаблением делается не более, чем за 3 последних года.

Документы, необходимые для оформления

Главное, что нужно предоставить в налоговые органы – это письменное заявление. В нем указываются следующие реквизиты:

- Полные фамилия, имя и отчество заявителя;

- ИНН;

- Любая контактная информация, которая позволит оперативно связаться с пенсионером – номер телефона, адрес электронной почты;

- Подпись и дата.

К заполненному заявлению необходимо приложить ксерокопии документов, подтверждающих личность и статус военнослужащего:

- Паспорт, свидетельство ИНН;

- Пенсионный документ;

- Доверенность (при обращении через представителя);

- Свидетельство о собственности на недвижимость .

Объекты, на которые распространяется льгота

Льгота по налогу на имущество распространяется на квартиры, жилые дома, комнаты, гаражи и другие постройки, площадь которых не превышает 50 кв. м. При этом оформить эту преференцию можно только в отношении одного объекта каждого вида. Рассмотрим на примере.

Майор Сидоренко В.И. достиг пенсионного возраста 45 лет. Имеет в собственности две однокомнатные квартиры, гараж и постройку на дачном участке площадью в 55 кв.м. Налоговую льготу он может оформить на одну из квартир и гараж. На постройку послабление не распространяется, поскольку площадь превышает максимально допустимое значение.

На заметку! Если в собственности у пенсионера есть несколько квартир, имеющих разную стоимость, но разрешается выбрать для оформления льготы более дорогую. Например, при наличии двух квартир стоимостью 2 000 000 и 3 000 000, целесообразно подать документы на освобождение от налога относительно жилья за 3 млн. руб. За остальное имущества сумма будет начисляться в полном объеме.

В предоставлении преференции может быть отказано, если не соблюдается любое из требований, указанных в ст. 407 НК РФ, были предоставлены не все документы, истек срок их действия или в заявлении найдены ошибки. В таком случае весь пакет возвращается заявителю для исправления.

Какие налоговые льготы положены военным пенсионерам в России

Налоговые льготы для военных пенсионеров не отличаются от преференций, которые предоставлены законом получателям гражданских пенсий. Полное или частичное освобождение предусмотрено от НДФД, имущественного, земельного и транспортного налога. В этом материале разберем, какие имеют льготы по налогам граждане, получающие пенсию по линии военного ведомства, могут ли регионы или местные власти сами решать вопрос с налогообложением.

Виды налогов по которым даются льготы

Физические лица, в том числе любые категории пенсионеров, изначально платят меньше налогов, чем организации. Согласно НК РФ, система налогообложения граждан предусматривает:

- НДФЛ, который удерживается с доходов граждан (базовая ставка составляет 13%, а для некоторых видов доходов будет существенно выше);

- имущественный налог – платится только за недвижимость, а ставки утверждают местные власти;

- земельный налог – взимается только с участков по ставкам, утверждаемым муниципалитетом;

- транспортные налог – удерживается с собственников автомашин по ставкам, утвержденным субъектами РФ.

Таким образом, к федеральным налогам относится только НДФЛ. По иным видам сборов ставки и льготы зависят от решения местных и региональных властей.

Базовые ставки и льготы по налогообложению указаны в НК РФ. Муниципалитет или субъект РФ не могут менять только правила начисления и взимания НДФЛ, так как это не их компетенция. В остальных случаях определять точный перечень льгот нужно по месту жительства. Для этого можно изучить информацию на сайтах местных органов власти или субъекта РФ, либо обратиться в ИФНС. Поэтому и размеры льгот, категории их получателей могут существенно отличаться даже для соседних регионов или муниципалитетов.

Льготы по НДФЛ для военных пенсионеров

Подразумевается, что после выхода на пенсию граждане становятся нетрудоспособными, поэтому не будут работать и получать зарплату. Поэтому льгота по НДФЛ предоставляется только в части:

- непосредственно военной пенсии;

- федеральных и региональных доплат к военной пенсии;

- разовых или регулярных компенсационных выплат, назначаемых военным пенсионерам.

По всем видам пенсионного дохода бывшие военнослужащие освобождены от платежей в бюджет. Должны соблюдать и условия получения военной пенсии – 25 лет выслуги при любых основаниях увольнения, либо 20 лет при уходе со службы по оргштатам, по состоянию здоровья, по достижению предельного возраста. Подтверждать эти основания для получения льготы не нужно, так как они учитываются только при назначении пенсии.

По перечисленным выше видам пенсионного дохода НДФЛ военные пенсионеры не платят. С остальных видов заработка ставки и льготы определяются по общим основаниям. Например, если военный пенсионер решил работать после увольнения со службы, с его заработка будет удерживаться 13%. Такая же ставки применяется при получении иных доходов (продажа или аренда имущества, вложения в индивидуальный инвестиционный счет и т.д.).

Как и иные пенсионеры, бывшие военнослужащие имеют право на получение вычетов по НДФЛ:

- при покупке и продаже жилья, получении ипотеки на приобретение недвижимости;

- социальные вычеты (например, на каждого несовершеннолетнего ребенка);

- специальные вычета (при возмещении расходов на медицинские услуги, за обучения себя или членов семьи и т.д.).

Имущественный вычет оформляется по декларации, которую военный пенсионер обязан сам заполнить и подать в ИФНС. При отсутствии работы и постоянного дохода, вычет можно получить только “задним числом”, если с заработка или иных поступлений пенсионера удерживался НДФЛ. Иные вычеты также предоставляются только при наличии налогооблагаемого дохода, фактическом перечислении НДФЛ в бюджет.

Земельный налог

Для всех собственников и владельцев участков действуют одинаковые льготы по земельному налогу. Согласно НК РФ, льгота предоставляется по следующим основаниям:

- льгота заключается в полном освобождении от земельного налога участка площадью до 600 кв.м. (все, что свыше этой площади, будет учитываться для начисления налога);

- получить льготу можно только по одному земельному наделу;

- льгота дается не только при наличии участка в собственности, но и при праве пожизненного наследуемого владения, бессрочного пользования.

Специалисты ИФНС обязаны сами рассчитать налог и предоставить льготу. Для этого запрашиваются актуальные данные об участках граждан, сведения о кадастровой стоимости. Если льгота не предоставлена, либо при расчете налога сделана ошибка, военному пенсионеру нужно подать заявление на перерасчет.

Важно, что местные органы власти могут вводить дополнительные льготы по земельному налогу, в том числе для военных пенсионеров. На практике, такое право практически не применяется, так как от суммы налога зависит пополнение бюджета муниципальных образований. Уточнить, если ли дополнительные льготы в вашем МО, можно в местной администрации, в ИФНС.

Имущественный налог

Налог на имущество также входит в полномочия местных органов власти. Поэтому они могут самостоятельно регулировать размер ставки, хотя максимальные и минимальные значения утверждены НК РФ. Муниципалитеты вправе вводить и собственные льготы для военных пенсионеров, иных собственников недвижимости.

На федеральном уровне все пенсионеры освобождены от уплаты имущественного налога на следующие объекты:

- частные дома ИЖС;

- жилые помещения, т.е. квартиры или комнаты;

- частные гаражи, машиноместо;

- жилые или нежилые строения, возведенные на участках дачного и личного подсобного хозяйства, садоводства и огородничества;

- ряд иных объектов, указанных в НК РФ.

Важно, что льгота дается только на один объект из каждого вида недвижимости. Например, одновременно будет действовать освобождение от платежей и на единственный дом и квартиру. Если же в собственности две и более квартиры, льгота будет предоставлена по наиболее выгодному варианту.

Указать, по какому объекту не платить налог, может сам военный пенсионер. Если такое указание отсутствует, специалисты ИФНС обязаны убрать из расчета объект с наибольшей кадастровой стоимостью. Показатели кадастровой стоимости содержатся в реестре ЕГРН, а собственник может его оспорить при существенной разнице с рыночной ценой недвижимости.

Льготы по транспортному налогу для военных пенсионеров

В НК РФ отсутствует указание о предоставление пенсионерам военной службы льгот и освобождение оп транспортному налогу. Единственным случаем, когда гражданин может избежать платежей в бюджет, является установление инвалидности и владение автомашиной, необходимое для передвижения инвалида. Рассчитать такую льготу специалисты ИФНС обязаны самостоятельно.

Так как транспортный налог относится к компетенции субъектов РФ, в отдельных регионах льготы могут действовать. Обычно их предоставляют на единственный автомобиль при определенных ограничениях по мощности двигатели и году выпуска. Уточнять о наличии льгот по налогу на транспорт нужно в ИФНС по месту жительства, либо на сайтах региональных властей.

Категории налоговых льгот для военнослужащих на пенсии

Налоговые льготы для военных пенсионеров предполагают широкий спектр вариантов оказываемой помощи данной категории граждан со стороны государства. НК РФ устанавливает большое количество налогов, которые взыскиваются регулярно в соответствии с установленными ставками и сроками внесения платежей. Смысл льгот налогообложения заключается в смягчении условий, но только для отдельных лиц, к которым и относят военных пенсионеров.

На что могут рассчитывать военные пенсионеры

Военнослужащие выступают категорией граждан, обладающей широкими возможностями и на всех этапах службы получающей поддержку со стороны государства. Налоговые льготы военным пенсионерам выступают одной из форм такой помощи.

Существует огромное количество обязательных платежей, по которым указанные субъекты могут получить льготу, а в некоторых случаях даже быть освобожденными от налоговых обязательств.

Военными пенсионерами согласно закону признаются лица, достигшие пенсионного возраста, имеющие выслугу в 20 лет, и уволенные со службы. Данный статус распространяется не только на граждан, проходивших службу в ВС, но и на тех, кто имел должность и звание в ОВД, МЧС. В исключительных случаях даже родственники военных пенсионеров могут претендовать на льготы, однако, при условии, что военнослужащий умер.

Независимо от того, является лицо военным пенсионером или нет, он может применять льготу только по одному объекту, но для каждого вида налога.

Так как рассматриваемая категория граждан освобождается от уплаты налога по одному из оснований, то к имуществу, выступающему объектом отношений, также будут предъявляться требования:

- площадь помещения для ведения личного подсобного или дачного хозяйства, огороднической, садоводческой деятельности не должны превышать 50 м², на жилье данное правило не распространяется;

- стоимость такого имущества не выше 300 миллионов рублей;

- нельзя использовать помещения в предпринимательских целях.

Данные условия имеют распространение только на недвижимость. Однако существуют и иные виды налогов, которые также доступны военным пенсионерам по смягченным условиям. Чаще всего им предоставляются скидки, то есть снижаются ставки, и уменьшается сумма налога.

Виды налоговых льгот

Варианты государственной поддержки, проявляющейся в виде предоставления военным пенсионерам льгот, зависят от видов налогов, которые устанавливает Налоговый кодекс РФ. Соответственно, льготная программа может реализовываться по следующим направлениям:

- Транспортные льготы. Один из самых распространенных вариантов, подразумевающий, помимо военных пенсионеров, еще ряд субъектов для оказания им помощи. Смысл транспортной льготы в том, что она предполагает скидку на налоги, снижение ставки и перерасчет ранее выплаченных средств. Подробнее про транспортный налог для пенсионеров читайте здесь.

- Земельные льготы. Военные пенсионеры не могут полностью освобождаться от данного платежа, однако, вносят его в особом порядке. Процедура оформления будет устанавливаться местными органами власти. Подробнее о земельном налоге для военнослужащих на пенсии.

- Льгота на приобретение жилья. Военнослужащие имеют в данном случае несколько вариантов. Один предполагает получение жилья бесплатно, что требует постановки в очередь, а второй предусматривает оформление субсидии, то есть денежной помощи на погашение всей или части стоимости квартиры, дома.

- Имущественные льготы. Речь идет как раз о налогах на недвижимость. Как указывалось выше, имущество должно соответствовать определенным условиям, в результате чего военный пенсионер сможет полностью освободиться от своих налоговых обязательств по одному из объектов. Если хотите узнать про категорию льгот подробнее, перейдите по ссылке.

- Льготы в виде подоходного налога. У военных пенсионеров он не высчитывается с пенсий, компенсаций, страховок и подарков до 10-ти тысяч рублей. О подоходном налоге для военнослужащихнаписано тут.

Также военные пенсионеры имеют некоторые привилегии при получении медицинской помощи. Для них строятся персональные санатории, формируются отдельные программы лечения, и даются скидки при покупке лекарств.

Условия получения

Главное требование для реализации рассматриваемых льгот — это наличие у лица статуса «военного пенсионера». Во-первых, обязателен стаж 20 лет службы, но если 12,5 из них были проведены непосредственно на военной должности. Во-вторых, обязательно определяется предельный возраст как следующий показатель, позволяющий гражданину оформить льготу военному пенсионеру.

Рассматриваемой категории граждан законодатель предполагает вариации пенсионного возраста с учетом звания и должности по месту службы:

- 50 лет для военнослужащих, имеющих звание не выше полковника;

- 55 лет для полковников;

- 60 лет для лиц, входящих в генеральский состав;

- 65 лет для высшего командного состава, куда входят также маршалы и генерал-полковники;

- 45 лет для женщин военнослужащих.

Также основанием для получения статуса военного пенсионера и, соответственно, реализации льготы будет являться досрочное увольнение со службы по причине заболевания или травмы, повлекшей за собой наличие инвалидности.

Главное правило, соблюдение которого позволит бывшим военным получить материальную поддержку от государства — это распространение льгот только на один объект.

Помимо условий, предъявляемых самим субъектом налогообложения, существуют правила относительно его объектов. Имущество имеет ограничения по стоимости и размерам. Земля и транспорт регулируются не только федеральными, но и региональными актами, что делает процедуру получения льготы индивидуальной для каждой отдельной области и края.

Порядок оформления

Процедура реализации льготной программы предполагает обращение в налоговый орган. Первое, что необходимо сделать — это установить подходящее отделение ИФНС. Структуру следует выбирать с учетом места регистрации пенсионера. Чаще ограничений по срокам обращения нет, фактически заявление на льготу можно подать в любой период времени. Однако считается, что лучшим вариантом будет оформление до 01 ноября того года, когда необходимо использовать государственную поддержку.

После определения подразделения инспекции следует подготовить пакет документации. Она прилагается непосредственно к заявлению. В нее входят следующие бумаги:

- документ, устанавливающий личность;

- ИНН;

- справка из пенсионного фонда;

- сведения от военкомата о статусе бывшего военнослужащего;

- свидетельство, устанавливающее права на имущество.

Необходимо заранее подготовить опись передаваемых документов в целях контроля над процедурой их принятия и рассмотрения.

После рассмотрения заявления, которое занимает около 5-ти рабочих дней, военному пенсионеру высылают уведомление. Если итог положительный, тогда льгота начинает действовать в тот же месяц. Когда налоговая отказывает, то чаще это происходит ввиду отсутствия необходимых сведений. Обычно такие ошибки можно исправить сразу, в противном случае допускается подача жалобы руководителю выбранного подразделения налоговой инспекции и оспаривание решения.

Если имеется опыт реализации прав на льготу в связи с наличием статуса военного пенсионера, то поделитесь информацией в разделе комментариев, а также задайте свои вопросы.