Как получить налоговый вычет за обучение в автошколе в 2022 году

Так же как и за любые затраты на оплату образования, любой гражданин может получить налоговый вычет за обучение в автошколе. Порядок возврата регламентируется ст.219 Налогового кодекса Российской Федерации.

Условия предоставления налогового вычета за обучение в автошколе

Право на получение вычета возникает при соблюдении двух условий:

- должна быть оплачена учеба в автошколе;

- ваш доход должен облагаться подоходным налогом.

Существуют отдельные требования, которые касаются возврата денег за подготовку детей к получению водительского удостоверения:

- ребенку менее 24 лет;

- он учащийся очной формы обучения;

- в соглашении на учебу родитель указан одной из сторон договора;

- все платежные документы выписаны на имя родителя.

Не имеет значения, на какого из родителей оформлены договор и платежные документы, так как по Семейному кодексу Российской Федерации, средства, потраченные на образование, являются совместной собственностью супругов. В случае оформления возврата денег за брата или сестру, надо выполнить эти же четыре условия.

Согласно разъяснениям Минфина, родителям можно попытаться оформить возврат НДФЛ даже в случаях, когда соглашение оформлено на ребенка, и в финансовых документах также присутствует имя обучаемого. Но в этом случае решение о получении вычета будет зависеть от позиции территориального органа налоговой службы. В случае отрицательного ответа, решение ИФНС можно обжаловать.

Максимальная сумма возврата

Возврат денежных средств может быть осуществлен в размере 13 процентов от оплаты учебы, но по размеру выплат есть два ограничения:

- Не получится возвратить за год денег в размере большем, чем за то же время уплачено подоходного налога. Если налог не перечислялся, то и возврат осуществить невозможно. Этот пункт действует для всех ситуаций.

- В случае оплаты обучения, для суммы возврата установлен потолок 6500 рублей в год, так как действует правило, что наибольшая сумма, от которой рассчитывается вычет, не должна быть больше 50 000 в год на одного человека.

Таким образом, если подготовка в автошколе требует оплаты в размере 40 тысяч рублей, то независимо от категории обучающегося, возвращается не более 5200 рублей, а вот при стоимости 60 000 размер возврата составит максимальные 6500 рублей.

Срок подачи документов

Срок подачи документов на получение вычета связан с подачей декларации 3-НДФЛ. Существует устойчивое мнение, что эта форма подается в первые три месяца года, следующего за отчетным — с начала января по конец марта.

Подача декларации, чтобы получить налоговый вычет за обучение в автошколе — не выполнение обязанности, а пользование правом, и ограничений по срокам подачи нет. Ее принимают без временных ограничений с 1 января по 31 декабря ежегодно. Главное — не пропустить срок давности для оформления социального налогового вычета.

Список документов

Чтобы получить налоговый вычет за обучение вождению в автошколе, надо собрать определенный пакет документов:

- письменное заявление на возврат денежных средств;

- справку формы 2-НДФЛ;

- свидетельство ИНН;

- паспорт;

- договор с образовательным учреждением;

- заверенная копия лицензии учебного учреждения;

- документы – доказательства расходов;

- заполненную декларацию по форме 3-НДФЛ за истекший год.

Бланк заявления продается в налоговой инспекции, лучше сделать два экземпляра – один сдать с пакетом документов, второй оставить себе с отметкой о приеме. Справку 2-НДФЛ выдадут бухгалтеры по месту работы. Если мест работы несколько, целесообразно взять справку в каждом месте, тогда перечисленные налоги суммируются, что увеличивает возможную сумму выплат. С паспорта, договора, квитанций, свидетельства ИНН надо снять копии и сформировать из них пакет, оригиналы надо взять с собой.

Перед походом в ИФНС, следует убедиться, что у претендента на вычет открыт счет в Сбербанке. Если счет отсутствует, его надо открыть. Законом не запрещено иметь счет в любом другом финансовом учреждении, но это вызывает недовольство у сотрудников НИ.

В отдельную проблему выделяется заполнение декларации 3-НДФЛ. Ее содержание для неспециалиста затруднительно понять интуитивно и вызывает больше всего вопросов.

Как заполнить декларацию 3-НДФЛ

Внести сведения в 3-НДФЛ можно несколькими способами:

- Заполнить бумажный бланк. Его можно взять в налоговой без оплаты или скачать в интернете.

При подготовке декларации на бумажном носителе, следует иметь в виду, что все страницы заполнять не надо. Не относящиеся к делу страницы документа останутся пустыми – в налоговую их сдавать не нужно. Очень хорошо, если найдется помощник, имеющий опыт подготовки формы.

То же самое относится и к оффлайн форме, но здесь проще – ошибку можно исправить по ходу действия, не заполняя лист (вкладку) заново.

В первую очередь вносятся сведения во вступительные рубрики:

- задание условий (здесь пишутся общие данные);

- сведения о декларанте (паспортные данные налогоплательщика, его адрес);

- данные о прибыли, которую налогоплательщик получил на территории России (здесь все, что нужно, находится в форме 2-НДФЛ).

Затем можно перейти непосредственно к разделу, относящемуся к социальному вычету. Суммируем расходы по всем платежным документам и заносим получившуюся цифру в соответствующую графу листа Е1. В программе это значение заносим в графу на вкладке социальных вычетов.

Если декларация заполняется в режиме онлайн, то вопросов возникает намного меньше – обычно такие сайты имеют развитую систему подсказок, раздел часто задаваемых вопросов, а также онлайн-консультантов, готовых разъяснить любой вопрос.

Аналогично форма заполняется на портале Госуслуги. После чего декларацию можно распечатать на бумаге, поставить на бумажном экземпляре подпись и передать в налоговую инспекцию. Если форма подготовлена через сайт Госуслуг, на этом же интернет-ресурсе есть возможность ее и подать, однако в этом случае все равно придется посетить офис НИ, чтобы подписать 3-НДФЛ.

Если по какой-либо причине нет возможности подать декларацию с помощью Госуслуг, можно принести документы в налоговую инспекцию напрямую или отправить подготовленный пакет заказным письмом. Проверка потребует времени максимум три месяца. Когда рассмотрение будет окончено, в течение месяца вычет будет отправлен на банковский счет, указанный при подаче заявления.

Срок давности возврата налога за обучение

На запрос возврата налога за обучение в автошколе срок давности физическим лицам установлен в три года. Это подразумевает, что граждане, потратившие доход на учебу в 2018 году, могут затребовать частичный возврат денежных средств в 2022, 2022 и в 2022 годах. И наоборот: в 2018 году доступна к возврату оплата обучения в 2017, 2016 и 2015 годах. Допускать просрочки периода получения вычета не рекомендуется. Когда он истечет, возможность вернуть деньги будет упущена.

justice pro…

юридическая помощь

Налоговый вычет за обучение в автошколе. Как вернуть 13 процентов за обучение вождению

Если Вы или Ваш родственник обучались на права, то Вы можете вернуть часть денег, оформив налоговый вычет за обучение в автошколе. Выясним, как вернуть 13 процентов за обучение в автошколе, какие условия должны соблюдаться, как получить вычет за обучение вождению ребенка и других родственников, какие документы нужны для возврата налога за учебу в автошколе.

Можно ли получить налоговый вычет за обучение в автошколе

Возможность возврата налога за обучение предусмотрена статьей 219 Налогового кодекса РФ (так, можно получить вычет за обучение в ВУЗе). Но можно ли вернуть налог за автошколу? По данному вопросу существуют разъяснения налоговых органов, в которых подтверждается право налогоплательщика получить налоговый вычет за обучение в автошколе (Письмо ФНС России от 18.12.09 г. № 3-5-04/1874, Письмо УФНС по г. Москве от 30.06.14 г. № 20–14/062183@, от 21.07.11 г. № 20–14/4/072050@). Налоговый вычет на обучение в автошколе является социальным, как, например, вычет за медицинские услуги и приобретенные лекарства, страхование жизни.

Чтобы вернуть подоходный налог за обучение на курсах вождения автомобилей, необходимо соблюдение определенных условий.

Что нужно для возврата налога за обучение в автошколе

Для того чтобы получить налоговый вычет за обучение в автошколе, налогоплательщику, который является резидентом РФ, необходимо:

- оплатить учебу в автошколе, имеющей лицензию на осуществление образовательной деятельности;

- иметь доход, облагаемый по ставке 13 % в тот год, в котором прошла оплата обучения (ИП, не выплачивающий НДФЛ, неработающий пенсионер, женщина в декрете оформить налоговый вычет за учебу на права сами не могут);

- подтвердить свое право на налоговый вычет за автошколу, подав документы (в том числе подтверждающие фактические расходы на обучение) в течение срока давности налогового вычета за обучение в автошколе;

- в случае оплаты учебы в автошколе родственников, должны выполняться также другие условия для получения налогового вычета за обучение на права (об этом ниже).

Налоговый вычет за обучение в автошколе: срок давности

Если Вы только сейчас узнали о возврате подоходного налога за обучение в автошколе, а обучались вождению и сдавали на права несколько лет назад, то можно ли получить налоговый вычет за обучение в автошколе в текущем году? Дело в том, что срок давности возврата за учебу (в автошколе в том числе) составляет три года, поэтому вернуть 13 процентов за автокурсы можно за последние три года. Если Вы оплачиваете учебу в этом году, Вы можете подать документы для налогового вычета за автошколу в течение последующих трех лет.

За обучение каких родственников можно получить налоговый вычет за автошколу

Если Вы оплатили свое обучение на права, Вы можете сами получить вычет (какие документы нужны для возврата налога за обучение в автошколе, расскажем ниже). Но, кроме того, в соответствии с законом при оплате учебы Вы имеете право оформить возврат 13 процентов за обучение в автошколе следующих родственников:

Также можно вернуть 13 процентов за обучение в автошколе опекаемого подопечного. О том, за лечение каких родственников можно оформить вычет на медицинские услуги, можно прочитать здесь.

Вычет на обучение в автошколе: сколько можно получить

Выясним, какую сумму можно вернуть при оформлении социального вычета за обучение в автошколе. Возврат налога составит 13 % от стоимости обучения, но не более установленного законом ограничения. Так, для обучения вождению самого налогоплательщика или его брата/сестры установлен предел налогового вычета 120000 руб. (данное ограничение установлено и для других расходов, подробнее об этом здесь), а для обучения в автошколе ребенка лимит вычета составляет 50 000 рублей на каждого ребенка в общей сумме на обоих родителей (опекуна или попечителя). Таким образом, при оплате своего обучения или учебы брата или сестры сумма возврата подоходного налога за обучение в автошколе не может превышать 15600 руб. (13% от 120000 руб.), максимальная сумма возврата НДФЛ при учебе в автошколе ребенка – 6500 руб. (13 процентов от 50000 руб.).

Как получить налоговый вычет за обучение в автошколе

Чтобы вернуть часть потраченных денег, Вам необходимо подать документы на налоговый вычет за обучение в автошколе. Но перед этим Вы выбираете способ, как вернуть 13 процентов за обучение в автошколе:

- Через налоговую инспекцию. В ИФНС необходимо обратиться по окончании года, в котором оплачивалась учеба. Документы для налогового вычета за автошколу можно подать лично, посетив ИФНС, выслать по почте или через интернет (личный кабинет налогоплательщика).

- Через работодателя. Возврат 13 процентов с учебы в автошколе можно осуществить в текущем году (в году, в котором прошла оплата обучения). В ИФНС обращаться все равно придется – необходимо подтвердить Ваше право на налоговый вычет за обучение в автошколе.

Вы можете получить налоговый вычет за обучение в автошколе и вернуть 13 % от стоимости учебы

Возврат налога за обучение в автошколе: сроки

О сроке давности мы говорили выше, а теперь выясним какой срок подачи документов для возврата налога за обучение в автошколе, а также какой срок возврата 13 процентов от стоимости учебы.

Когда подавать документы для налогового вычета за автошколу

Если Вы оформляете вычет через налоговую инспекцию, то документы для возврата налога за автошколу необходимо подавать по окончании года, в котором прошла оплата учебы, в течение следующих трех лет. Но, если Вы декларируете доход за год, в котором оплачивали обучение в автошколе, то документы, в том числе декларацию 3-НДФЛ, необходимо подать до 30 апреля года, следующего за годом оплаты учебы.

Какой срок перечисления денег при оформлении возврата НДФЛ за обучение в автошколе

Когда Вы оформляете возврат налога за обучение в автошколе, документы подаются в ИФНС по месту прописки, после чего начинается камеральная проверка, максимальный срок которой составляет 3 месяца. Еще месяц дается на перечисление денег на расчетный счет, указанный в заявлении на возврат излишне уплаченного налога. На срок возврата 13 процентов от стоимости автошколы влияет то, когда Вы подали указанное заявление.

Налоговый вычет за обучение в автошколе: документы

Определим, какие документы нужны для налогового вычета за обучение в автошколе (собственное обучение). Перечень документов следующий:

- Декларация 3-НДФЛ за год, в котором прошла оплата обучения в автошколе,

- Справка 2-НДФЛ за тот же год, выданная работодателем,

- Копия договора с автошколой. В случае увеличения стоимости обучения – копию документа, подтверждающего это (дополнительное соглашение к договору с указанием стоимости обучения),

- Копия лицензии автошколы (при отсутствии в договоре реквизитов лицензии),

- Копия платежных документов, подтверждающих фактические расходы налогоплательщика (например, кассовые чеки, приходно-кассовые ордера, платежные поручения),

- Заявление о возврате суммы излишне оплаченного налога.

Может также понадобиться копия паспорта, ИНН. Инспектор, проверяющий документы, имеет право потребовать предоставить оригиналы некоторых документов.

Согласно п.7 ст. 78 НК РФ заявление о зачете или о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы. В случае оформления налогового вычета за учебу в автошколе на грани пропуска срока давности, заявление о возврате суммы излишне уплаченного налога необходимо подавать одновременно с декларацией и другими документами, не дожидаясь окончания камеральной проверки.

Налоговый вычет за обучение ребенка в автошколе

Мы уже выяснили, можно ли получить налоговый вычет за обучение ребенка в автошколе. Если Вы оплатили обучение сына или дочери в автошколе, Вы имеете возможность вернуть 13 % от стоимости учебы. Но, кроме указанных выше условий, должно выполняться следующее:

- возраст ребенка должен быть менее 24 лет,

- обучение сына/дочки в автошколе должен оплатить отец и/или мать,

- форма обучения ребенка в автошколе очная.

Вы выбираете способ, как получить налоговый вычет за обучение ребенка в автошколе: через ИФНС или через работодателя.

Документы для налогового вычета за обучение в автошколе ребенка

Если Вы оформляете возврат за обучение в автошколе через налоговую по окончании года, в котором прошла оплата учебы сына или дочери, то в ИФНС подаются следующие документы:

- Декларация 3-НДФЛ за год, в котором прошла оплата обучения ребенка в автошколе,

- Справка 2-НДФЛ за тот же год, выданная работодателем,

- Копия договора с образовательным учреждением на обучение ребенка в автошколе

- Копия лицензии образовательного учреждения (при отсутствии в договоре реквизитов лицензии),

- Справка, подтверждающая очную форму обучения (если это не указано в договоре с автошколой),

- Копия свидетельства о рождении ребенка,

- Копия платежных документов, подтверждающих фактические расходы налогоплательщика (например, кассовые чеки, приходно-кассовые ордера, платежные поручения),

- Заявление о возврате суммы излишне оплаченного налога,

- Копия паспорта, ИНН (в случае необходимости).

Инспектор, проверяющий документы, имеет право потребовать предоставить оригиналы некоторых документов.

На кого должен быть оформлен договор на обучение ребенка в автошколе и платежные документы для получения налогового вычета родителем?

Чтобы мать или отец могли без проблем оформить возврат НДФЛ за обучение в автошколе ребенка, договор на обучение сына или дочери в автошколе, а также платежные документы должны быть оформлены на родителя.

В том случае, если договор на обучение в автошколе и квитанции об оплате обучения оформлены на имя сына или дочери налогоплательщика, то налоговая инспекция вправе отказать в предоставлении вычета родителям обучающегося (Письмо Минфина РФ от 10.07.2013 N 03-04-05/26681, Письмо Минфина РФ от 21.06.2013 N 03-04-05/23536).

Но, если договор оформлен на ребенка, а платежные документы на родителя, то вернуть 13 процентов за обучение в автошколе удастся (Письмо МинФина РФ от 18.06.2015 №03-04-05/35299).

Вычет за обучение в автошколе брата/сестры

Вы можете вернуть 13 процентов за обучение в автошколе брата или сестры, если именно Вы оплатили учебу. Подробнее об условиях возврата налога и необходимых документах можно прочитать здесь.

Можно ли получить налоговый вычет за обучение жены в автошколе

Налоговый вычет за обучение супруга (в автошколе в том числе) в настоящий момент законом не предусмотрен (в отличие от вычета на лечение супруга). Поэтому муж, оплативший учебу жены в автошколе, получить налоговый вычет за обучение супруги вождению не сможет.

Декларация 3-НДФЛ за обучение в автошколе

Чтобы вернуть 13 процентов за обучение в автошколе необходимо заполнить форму декларации 3-НДФЛ, действующую в год оплаты учебы. Заполняются следующие листы декларации:

- Титульный лист,

- Раздел 1,

- Раздел 2,

- Приложение 1. Доходы от источников в Российской Федерации,

- Приложение 5. Расчет стандартных и социальных налоговых вычетов, а также инвестиционных налоговых вычетов, установленных статьей 219.1 Налогового кодекса Российской Федерации.

Из статьи Вы узнали, как оформить налоговый вычет за обучение в автошколе, в том числе, как вернуть 13 процентов за обучение в автошколе ребенка. Мы выяснили, что для этого нужно, какие условия для возврата налога за автошколу должны быть выполнены, а также перечислили, какие документы необходимо предоставить в ИФНС.

Как получить налоговый вычет за обучение в автошколе

Большинство тех, кто проходит обучение в автошколе, не догадывается о возможности частичного возврата денежных средств, потраченных на обучение. Поговорим о том, кто и как может получить государственный кэшбэк от автошколы.

Содержание

Кто может получить налоговый вычет

Чтобы вернуть часть денег за обучение в автошколе, необходимо иметь постоянную регистрацию и официальное трудоустройство.

Ситуация с ИП обстоит другим образом. Они налог на доходы не платят, соответственно, и налоговый вычет получить не смогут.

Если с собственным обучением мы разобрались, то как быть с обучением третьих лиц? Есть ли возможность, скажем, обучить детей и вернуть часть денег от обучения? Да, но есть один правовой нюанс. Обязательным условием является оформление договора на работающего родителя, который уплачивает налог на доход. Если вы собираетесь обучить своего 18-летнего ребенка, то договор с автошколой оформляйте на себя как на родителя.

Какую сумму удастся вернуть

Налоговый вычет – это 13% от потраченной суммы. Расходы, за которые возвращаются деньги, не должны быть больше 120 000 рублей в год.

Допустим, в течение года вы собираетесь оплатить обучение в автошколе за 40 000 рублей и пройти медицинское обследование за 140 000 рублей. По факту вы потратите 180 000 рублей, но вычет будет оформляться только со 120 000 рублей.

Максимально возможная сумма, с которой вы получите компенсацию за обучение ребенка, – 50 000 рублей. Как правило, обучение в автошколе не превышает эту сумму.

Выполнив расчет, узнаем, какая сумма возврата получится. Как правило, обучение в автошколе стоит 30 000 рублей. Найдем 13% от этой суммы. Сумма возврата составит 3 900 рублей.

Какие документы нужны для получения налогового вычета

Перечень необходимых документов включает в себя:

- паспорт;

- договор с автошколой;

- лицензия автошколы (если автошкола работает без лицензии, ее ученикам не удастся получить налоговый вычет за обучение);

- квитанция, подтверждающая оплату обучения;

- свидетельство о рождении ребенка (при возврате средств за обучение вашего ребенка);

- справка 2-НДФЛ о доходах за год, когда производилась оплата обучения;

- декларация 3-НДФЛ за отчетный период, в течение которого оплачивались услуги автошколы;

- заявление на возврат НДФЛ (с указанием суммы вычета, а также банковских реквизитов счета, на который вы хотели бы получить денежные средства).

Седьмому пункту уделим особое внимание. Декларация 3-НДФЛ – это именно тот документ, в котором отражена информация об уплаченных вами в течение года налогах. Такая декларация позволяет налоговой службе рассчитать положенный вам по закону налоговый вычет, например, за платное обучение. Для получения вычета нужно подать декларацию, заполненную по форме 3-НДФЛ не позднее, чем через три года после получения налогооблагаемых доходов.

Как оформить декларацию 3-НДФЛ

Во-первых, можно воспользоваться услугами налоговой (ФНС) по месту постоянной регистрации лица, на которого будет оформлен вычет. Во-вторых, можно оформить декларацию на месте работы. Для этого обратитесь в отдел бухгалтерии.

Отметим, что окончание обучения в этом году вовсе не является обязательным критерием и в том, и другом случае. Основным условием является факт оплаты обучения из личных средств налогоплательщика.

Средства, которые вы вернете за обучение в автошколе, можно вложить в покупку машины. Как выбрать автомобиль, мы подробно рассказываем в разделе «Покупка автомобиля». А в блоге представляем подробные обзоры и сравнения автомобилей.

Если вы уже определились с моделью, проверьте историю машины по VIN- или госномеру. Подробный отчет отразит следующую информацию:

- попадал ли автомобиль в аварии;

- нуждается ли он в ремонте;

- каков реальный пробег;

- имеет ли дубликат ПТС и ограничения ГИБДД;

- числится ли в угоне или залоге;

- есть ли у неоплаченные штрафы.

Вы узнаете всю правду о понравившемся авто и не купите проблемную машину.

Налоговый вычет за обучение в автошколе

Добрый день, уважаемый читатель.

В этой статье речь пойдет о том, каким образом получить налоговый вычет за обучение в автошколе.

Далеко не каждый кандидат в водители знает, что он частично может возместить сумму, потраченную на обучение в автошколе, за счет НДФЛ (налога на доходы физических лиц). Причем вернуть деньги можно не только за собственное обучение, но и за обучение близких родственников.

Для начала хочу обратить Ваше внимание, что вернуть деньги могут только граждане, которые уплачивают налог на доходы (13% от заработной платы). Например, индивидуальные предприниматели подобный налог не уплачивают, поэтому ИП не может получить вычет за обучение в автошколе.

Еще один важный момент. В этой статье будет рассматриваться вычет за обучение в автошколе, однако налоговые вычеты можно получить и за обучение в других образовательных организациях. Все документы при этом оформляются по аналогии.

Как получить налоговый вычет за обучение в автошколе?

Статья 219 налогового кодекса Российской Федерации:

1. При определении размера налоговой базы в соответствии с пунктом 3 статьи 210 настоящего Кодекса налогоплательщик имеет право на получение следующих социальных налоговых вычетов:

.

2) в сумме, уплаченной налогоплательщиком в налоговом периоде за свое обучение в образовательных учреждениях, – в размере фактически произведенных расходов на обучение с учетом ограничения, установленного пунктом 2 настоящей статьи, а также в сумме, уплаченной налогоплательщиком-родителем за обучение своих детей в возрасте до 24 лет, налогоплательщиком-опекуном (налогоплательщиком-попечителем) за обучение своих подопечных в возрасте до 18 лет по очной форме обучения в образовательных учреждениях, – в размере фактически произведенных расходов на это обучение, но не более 50 000 рублей на каждого ребенка в общей сумме на обоих родителей (опекуна или попечителя).

Право на получение указанного социального налогового вычета распространяется на налогоплательщиков, осуществлявших обязанности опекуна или попечителя над гражданами, бывшими их подопечными, после прекращения опеки или попечительства в случаях оплаты налогоплательщиками обучения указанных граждан в возрасте до 24 лет по очной форме обучения в образовательных учреждениях.

.

Право на получение указанного социального налогового вычета распространяется также на налогоплательщика – брата (сестру) обучающегося в случаях оплаты налогоплательщиком обучения брата (сестры) в возрасте до 24 лет по очной форме обучения в образовательных учреждениях;

Итак, налоговый вычет можно получить:

- за собственное обучение;

- за обучение детей до 24 лет;

- за обучение подопечных до 24 лет по очной форме обучения;

- за обучение брата/сестры до 24 лет по очной форме обучения.

Поскольку обучение в автошколе в любом случае является очной формой обучения, то возместить деньги можно не только за свое обучение, но и за обучение детей, подопечных и братьев/сестер в возрасте до 24 лет.

С собственным обучением вопросов обычно не возникает. А вот при получении вычета за другого человека следует обратить внимание на заключение договора с автошколой. Этот договор должен быть заключен на имя человека, который впоследствии будет получать вычет.

Например, Вы хотите получить вычет за обучение в автошколе своего ребенка в возрасте 19 лет. В этом случае Вы должны заключить договор с автошколой. В тексте договора должно быть указано, что в автошколе будет учиться ребенок. С подобными договорами проблемы в автошколах обычно не возникают, т.к. данный вычет пользуется популярностью.

Так что о получении социального вычета следует задуматься еще до заключения договора с автошколой.

Указанный социальный налоговый вычет предоставляется при наличии у образовательного учреждения соответствующей лицензии или иного документа, который подтверждает статус учебного заведения, а также представлении налогоплательщиком документов, подтверждающих его фактические расходы за обучение.

Все официальные автошколы имеют соответствующую лицензию и при необходимости могут сделать копию этого документа.

Обратите внимание, существуют особенности получения вычета, которые не относятся к обучению в автошколе. Однако при получении вычетов за другие виды обучения их нужно учитывать:

Социальный налоговый вычет предоставляется за период обучения указанных лиц в учебном заведении, включая академический отпуск, оформленный в установленном порядке в процессе обучения.

Социальный налоговый вычет не применяется в случае, если оплата расходов на обучение производится за счет средств материнского (семейного) капитала, направляемых для обеспечения реализации дополнительных мер государственной поддержки семей, имеющих детей;

Максимальная сумма налога для возврата

Законодательство устанавливает ограничения на максимальную сумму, налоги с которой можно вернуть (пункт 2 статьи 219 НК РФ):

Социальные налоговые вычеты, предусмотренные подпунктами 2 – 6 пункта 1 настоящей статьи (за исключением вычетов в размере расходов на обучение детей налогоплательщика, указанных в подпункте 2 пункта 1 настоящей статьи, и расходов на дорогостоящее лечение, указанных в подпункте 3 пункта 1 настоящей статьи), предоставляются в размере фактически произведенных расходов, но в совокупности не более 120 000 рублей за налоговый период.

Вернуть налог можно с суммы, не превышающей 120 000 рублей. В эту сумму кроме затрат на обучение входят также затраты на медицинские услуги, на пенсионные взносы, на независимую оценку квалификации.

Например, если за 2016 года Иванов И.И. прошел обучение в автошколе на сумму 35 000 рублей, а также потратил на свое лечение 100 000 рублей, то налоговый вычет он сможет получить только со 120 000 рублей.

Еще одно ограничение, это максимальная сумма, которую можно потратить на обучение детей и подопечных – 50 000 рублей на каждого ребенка в сумме на обоих родителей. Указанной суммы обычно хватает, чтобы покрыть стоимость обучения в автошколе. А вот если речь идет об обучении в высшем учебном заведении, то пятидесяти тысяч рублей в год может оказаться недостаточно, т.е. налог удастся вернуть не со всей стоимости обучения.

Итак, максимальный размер НДФЛ, который можно вернуть:

| За собственное обучение | 120 000 * 0,13 = 15 600 рублей |

| За обучение каждого ребенка | 50 000 * 0,13 = 6 500 рублей |

Указанная сумма стоит того, чтобы заполнить декларацию 3-НДФЛ и отнести ее в налоговую инспекцию.

Если на обучение в автошколе кандидат в водители затратил 40 000 рублей, то он сможет вернуть в налоговой НДФЛ в размере 5 200 рублей.

Обратите внимание, максимальные суммы вычета за себя и за обучение детей не пересекаются.

Например, если Вы потратили на собственное обучение 120 000 рублей, а на обучение каждого из двух детей по 50 000 рублей, то налог можно вернуть с 220 000 рублей.

Документы для налогового вычета в 2022 году

Документы, которые необходимы для получения вычета за обучение в автошколе:

- Договор с автошколой.

- Лицензия автошколы.

- Документы, подтверждающие оплату обучения (чеки, платежные поручения).

- Документ, подтверждающий родственные связи (свидетельство о рождении, при получении вычета за ребенка).

- Справка 2-НДФЛ (ее следует получить на работе).

- Декларация 3-НДФЛ (о ее заполнении речь пойдет ниже).

- Заявление на возврат НДФЛ (рассмотрено ниже).

Заполнение декларации 3 НДФЛ на вычет за обучение

Заполнение налоговой декларации подробно рассмотрено в отдельной статье. Ниже подробно будут рассмотрены только те вкладки программы, которые нужно заполнять при получении вычета за обучение.

1. Установите программу “Декларация”.

2. Заполните вкладки “Задание условий” и “Сведения о декларанте”.

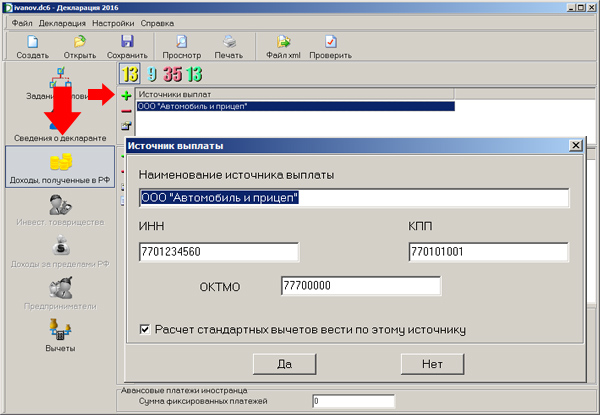

3. На вкладке “Доходы, полученные в РФ”, следует ввести информацию о заработной плате в соответствии со справкой 2-НДФЛ.

Сначала нужно добавить данные об организации, в которой Вы работаете. Для этого нужно нажать на зеленый плюс в верхней части окна:

В открывшемся окне следует заполнить поля в соответствии со справкой 2-НДФЛ, после чего нажать на кнопку “Да”.

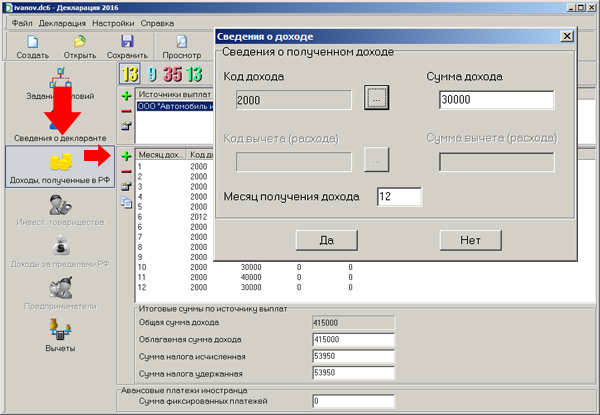

После этого нужно добавить сведения о всех выплатах за предшествующий год. Для этого нужно нажать на зеленый плюс в нижней части окна:

Все поля заполняются в соответствии со справкой 2-НДФЛ. Операцию следует повторить для всех доходов (заработной платы за каждый месяц, отпускных, больничных и других выплат).

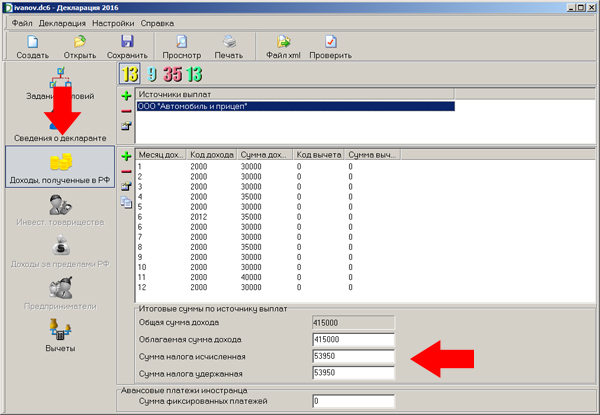

В завершение нужно заполнить нижнюю часть вкладки (также на основании справки 2-НДФЛ):

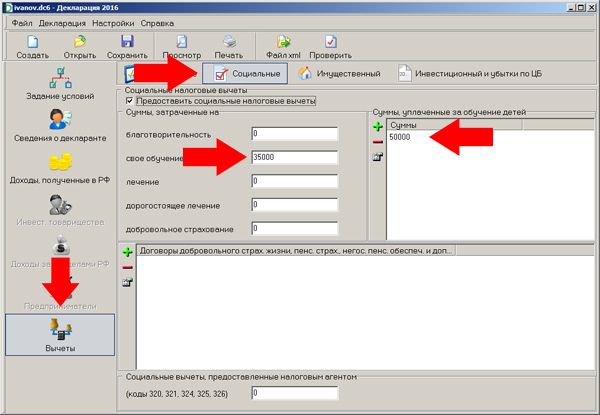

4. Перейдите на вкладку “Вычеты” и в верхней части окна нажмите на кнопку “Социальные”:

Если Вы хотите получить вычет за собственное обучение в автошколе, то следует заполнить поле “свое обучение”. В это поле нужно внести полную сумму, потраченную на учебу, даже если она превышает 120 000 рублей. При формировании декларации цифра будет автоматически приведена к нужному виду.

Если Вы хотите получить вычет за обучение ребенка в автошколе, то нужно нажать на зеленый плюс в правой части окна и ввести стоимость обучения в открывшемся окне. Здесь также нужно вводить полную стоимость обучения, даже если она превышает лимит в 50 000 рублей.

В примере выше на собственное обучение в автошколе было потрачено 35 000 рублей, а на обучение ребенка в автошколе – 50 000 рублей.

5. Сохраните декларацию (кнопка “Сохранить” в верхней части экрана), после чего распечатайте ее. Ниже Вы можете скачать образец декларации по форме 3-НДФЛ для получения налогового вычета за обучение:

6. Часть декларации нужно заполнить от руки. А именно, в нижней части первого листа нужно заполнить поле “с приложением подтверждающих документов или их копий на . листах”. В этом поле следует написать количество документов, прилагаемых к декларации.

Кроме того, на всех страницах нужно поставить текущую дату и свою подпись.

Заполнение заявления на возврат НДФЛ

Для начала предлагаю Вам скачать бланк и образец заявления:

Заявление на возврат НДФЛ заполняется следующим образом:

1. Укажите в шапке наименование налоговой инспекции, в которую Вы подаете заявление. Узнать точное наименование можно на сайте налоговой инспекции. Данный вопрос подробно рассматривался в этой статье.

2. Укажите в шапке собственные ФИО, ИНН и адрес. Эти данные можно взять с первой страницы сформированной ранее налоговой декларации.

3. В тексте заявления укажите номер статьи (78), впишите слово “уплаченную”, а также название дохода (налог на доходы физических лиц за 2016 год).

4. Заполните поля КБК и ОКТМО. Эти значения можно взять на втором листе налоговой декларации (поля 020 и 030).

5. Внесите в заявление сумму, подлежащую возврату. Она также приведена на втором листе декларации (поле 050).

6. В нижней части декларации нужно указать данные банковского счета, на который налоговая вернет Вам деньги. Например, если у Вас есть банковская карта, то Вы можете получить реквизиты счета в ближайшем отделении Вашего банка.

7. В нижней части заявления поставьте дату и подпись.

После этого у Вас на руках оказались все документы, необходимые для получения вычета за обучение в автошколе. Осталось лишь подать их в налоговую инспекцию и дождаться возврата налога.

Если Вы не хотите идти в налоговую, то декларацию можно подать в режиме онлайн:

Срок давности возврата налога за обучение

Срок подачи налоговой декларации за предшествующий год – 30 апреля (статья 229 Налогового кодекса Российской Федерации):

Налоговая декларация представляется не позднее 30 апреля года, следующего за истекшим налоговым периодом, если иное не предусмотрено статьей 227.1 настоящего Кодекса.

Однако до 30 апреля декларацию нужно подать лишь в том случае, если в предшествующем году Вы получили доходы, за которые обязаны отчитаться.

Например, если в 2016 году Вы продали автомобиль (получили доходы) и в этом же году Вы оплатили обучение ребенка в автошколе, то декларацию обязательно нужно подать до 30 апреля 2017 года.

В том случае, если Вы не имели дополнительных доходов за прошлый год, декларацию на получение вычета можно подать и позже (статья 78 Налогового Кодекса РФ):

7. Заявление о зачете или о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы, если иное не предусмотрено законодательством Российской Федерации о налогах и сборах.

Т.е. подать документы на возврат налога можно в течение 3-х лет.

Например, в 2018 году можно получить вычет за обучение в автошколе, которое было пройдено в 2017, 2016 или 2015 году.

Как получить налоговый вычет за обучение в автошколе в 2022 году

Так же как и за любые затраты на оплату образования, любой гражданин может получить налоговый вычет за обучение в автошколе. Порядок возврата регламентируется ст.219 Налогового кодекса Российской Федерации.

Условия предоставления налогового вычета за обучение в автошколе

Право на получение вычета возникает при соблюдении двух условий:

- должна быть оплачена учеба в автошколе;

- ваш доход должен облагаться подоходным налогом.

Существуют отдельные требования, которые касаются возврата денег за подготовку детей к получению водительского удостоверения:

- ребенку менее 24 лет;

- он учащийся очной формы обучения;

- в соглашении на учебу родитель указан одной из сторон договора;

- все платежные документы выписаны на имя родителя.

Не имеет значения, на какого из родителей оформлены договор и платежные документы, так как по Семейному кодексу Российской Федерации, средства, потраченные на образование, являются совместной собственностью супругов. В случае оформления возврата денег за брата или сестру, надо выполнить эти же четыре условия.

Согласно разъяснениям Минфина, родителям можно попытаться оформить возврат НДФЛ даже в случаях, когда соглашение оформлено на ребенка, и в финансовых документах также присутствует имя обучаемого. Но в этом случае решение о получении вычета будет зависеть от позиции территориального органа налоговой службы. В случае отрицательного ответа, решение ИФНС можно обжаловать.

Максимальная сумма возврата

Возврат денежных средств может быть осуществлен в размере 13 процентов от оплаты учебы, но по размеру выплат есть два ограничения:

- Не получится возвратить за год денег в размере большем, чем за то же время уплачено подоходного налога. Если налог не перечислялся, то и возврат осуществить невозможно. Этот пункт действует для всех ситуаций.

- В случае оплаты обучения, для суммы возврата установлен потолок 6500 рублей в год, так как действует правило, что наибольшая сумма, от которой рассчитывается вычет, не должна быть больше 50 000 в год на одного человека.

Таким образом, если подготовка в автошколе требует оплаты в размере 40 тысяч рублей, то независимо от категории обучающегося, возвращается не более 5200 рублей, а вот при стоимости 60 000 размер возврата составит максимальные 6500 рублей.

Срок подачи документов

Срок подачи документов на получение вычета связан с подачей декларации 3-НДФЛ. Существует устойчивое мнение, что эта форма подается в первые три месяца года, следующего за отчетным — с начала января по конец марта.

Подача декларации, чтобы получить налоговый вычет за обучение в автошколе — не выполнение обязанности, а пользование правом, и ограничений по срокам подачи нет. Ее принимают без временных ограничений с 1 января по 31 декабря ежегодно. Главное — не пропустить срок давности для оформления социального налогового вычета.

Список документов

Чтобы получить налоговый вычет за обучение вождению в автошколе, надо собрать определенный пакет документов:

- письменное заявление на возврат денежных средств;

- справку формы 2-НДФЛ;

- свидетельство ИНН;

- паспорт;

- договор с образовательным учреждением;

- заверенная копия лицензии учебного учреждения;

- документы – доказательства расходов;

- заполненную декларацию по форме 3-НДФЛ за истекший год.

Бланк заявления продается в налоговой инспекции, лучше сделать два экземпляра – один сдать с пакетом документов, второй оставить себе с отметкой о приеме. Справку 2-НДФЛ выдадут бухгалтеры по месту работы. Если мест работы несколько, целесообразно взять справку в каждом месте, тогда перечисленные налоги суммируются, что увеличивает возможную сумму выплат. С паспорта, договора, квитанций, свидетельства ИНН надо снять копии и сформировать из них пакет, оригиналы надо взять с собой.

Перед походом в ИФНС, следует убедиться, что у претендента на вычет открыт счет в Сбербанке. Если счет отсутствует, его надо открыть. Законом не запрещено иметь счет в любом другом финансовом учреждении, но это вызывает недовольство у сотрудников НИ.

В отдельную проблему выделяется заполнение декларации 3-НДФЛ. Ее содержание для неспециалиста затруднительно понять интуитивно и вызывает больше всего вопросов.

Как заполнить декларацию 3-НДФЛ

Внести сведения в 3-НДФЛ можно несколькими способами:

- Заполнить бумажный бланк. Его можно взять в налоговой без оплаты или скачать в интернете.

При подготовке декларации на бумажном носителе, следует иметь в виду, что все страницы заполнять не надо. Не относящиеся к делу страницы документа останутся пустыми – в налоговую их сдавать не нужно. Очень хорошо, если найдется помощник, имеющий опыт подготовки формы.

То же самое относится и к оффлайн форме, но здесь проще – ошибку можно исправить по ходу действия, не заполняя лист (вкладку) заново.

В первую очередь вносятся сведения во вступительные рубрики:

- задание условий (здесь пишутся общие данные);

- сведения о декларанте (паспортные данные налогоплательщика, его адрес);

- данные о прибыли, которую налогоплательщик получил на территории России (здесь все, что нужно, находится в форме 2-НДФЛ).

Затем можно перейти непосредственно к разделу, относящемуся к социальному вычету. Суммируем расходы по всем платежным документам и заносим получившуюся цифру в соответствующую графу листа Е1. В программе это значение заносим в графу на вкладке социальных вычетов.

Если декларация заполняется в режиме онлайн, то вопросов возникает намного меньше – обычно такие сайты имеют развитую систему подсказок, раздел часто задаваемых вопросов, а также онлайн-консультантов, готовых разъяснить любой вопрос.

Аналогично форма заполняется на портале Госуслуги. После чего декларацию можно распечатать на бумаге, поставить на бумажном экземпляре подпись и передать в налоговую инспекцию. Если форма подготовлена через сайт Госуслуг, на этом же интернет-ресурсе есть возможность ее и подать, однако в этом случае все равно придется посетить офис НИ, чтобы подписать 3-НДФЛ.

Если по какой-либо причине нет возможности подать декларацию с помощью Госуслуг, можно принести документы в налоговую инспекцию напрямую или отправить подготовленный пакет заказным письмом. Проверка потребует времени максимум три месяца. Когда рассмотрение будет окончено, в течение месяца вычет будет отправлен на банковский счет, указанный при подаче заявления.

Срок давности возврата налога за обучение

На запрос возврата налога за обучение в автошколе срок давности физическим лицам установлен в три года. Это подразумевает, что граждане, потратившие доход на учебу в 2018 году, могут затребовать частичный возврат денежных средств в 2022, 2022 и в 2022 годах. И наоборот: в 2018 году доступна к возврату оплата обучения в 2017, 2016 и 2015 годах. Допускать просрочки периода получения вычета не рекомендуется. Когда он истечет, возможность вернуть деньги будет упущена.

Налоговый вычет за обучение в автошколе

Дорогие наши читатели, рады, что вы снова посетили наш портал «SocLgoty.ru». Сегодня мы расскажем о том, как получить налоговый вычет за оплаченное обучение в автошколе в 2022 году. Если вы работающий гражданин, то вполне реально сможете возместить некоторую часть своих затрат. Главное, чтоб иметь статус официально оформленного работника, с зарплаты которого отчисляются налоги.

Статья будет интересна тем налогоплательщикам, которые обучаются сами или платят за своих детей. Получить послабление можно и при обучении брата, сестры, подопечного отпрыска. Начисления производят в рамках установленных лимитов. Возмещение полагается за обучение в любом учебном учреждении, имеющем лицензию.

Акция. Консультация юриста 2500 рублей БЕСПЛАТНО до 21 декабря

Внимание! Начислят 13% от стоимости курсов, но не более фактически уплаченных за год взносов НДФЛ.

Кто может вернуть при обучении в автошколе возврат

Заявить право на возмещение может гражданин, работающий по трудовому договору. Официальное трудоустройство – обязательное условие предоставление преференции, так как возврат обеспечивается за счет бюджетных средств. Если вы платили в течение года подоходный налог, то можете оформить льготу.

На порядок предоставления социального налогового послабления распространяется действие части 2 статьи 219 НК.

Не может рассчитывать на льготу:

- индивидуальный предприниматель;

- женщина в декрете;

- пенсионер;

- получатель социальных пособий;

- получатель иных, необлагаемых налогом выплат.

На заметку! Для того чтоб вычет был начислен, нужно представлять платежные документы, которые подтверждают уплату занятий в автошколе. Фигурировать в них должен сам заявитель.

Заявить на вычет гражданин может в отношении себя лично или в пользу:

- Родного ребенка.

- Усыновленного чада.

- Лица, которое находится под опекой.

- Родного брата (сестры).

Если лицо платит за занятия в автошколе за сына, сестру, другого подопечного, то должен заключить с автошколой договор на свое имя.

Условия назначения

Сам налогоплательщик не ограничен сроками, он может учиться в любом возрасте. Возврат будет предоставлен при любой форме обучения. Более жесткие критерии к родственникам и подопечным. Если им до 18 лет, то возмещается часть средств, потраченных на любую форму обучения. Возрастной ценз 18-24 года позволяет получить компенсацию лишь при обучении на стационаре.

Важно! Максимальный лимит на каждого ребенка, впрочем, как и на подопечного, брата (сестру) составляет 50 000 рублей на каждого. На себя лично вернуть можно вычет из 120 000 рублей.

Теперь что касается статуса учебного заведения. Возврат может иметь место независимо от того это школа государственного типа или частное учреждение. Главное, чтоб у него была лицензия, позволяющая предоставлять конкретный вид услуг. Кроме того, не будет компенсации из средств материнского капитала, если этими средствами оплачивали образование детей.

Как получить налоговый вычет автошколу

Посещаете курсы по вождению и желаете получить некоторую компенсацию с платы за обучение? На самом деле процедура не очень сложная. Предусмотрено два способа возврата:

- Через отделение ФНС.

- Через работодателя.

Преимущества первого способа:

- возможность получить возвратную сумму на свой счет.

- предоставление вычета на протяжении 3 лет.

Недостаток — необходимость подачи декларации.

Преимущество второго способа:

Напоминаем! Вы можете оценить Вашу ситуацию у юриста – это бесплатно! Звоните!

- отсутствие необходимости подачи декларации;

- упрощенная процедура.

Недостаток – невозможность получить возврат за предыдущие годы.

На заметку! Если оформлять послабление через бухгалтерию предприятия, нужно все равно обратиться в налоговую инспекцию для получения справки. Этот документ должен подтвердить поступление на счета налогового органа взысканий с ЗП заявителя.

Документы на налоговый вычет в 2022 году

Возвраты с затрат, который несет налогоплательщик при оплате образования (своего и родственников), автоматически не назначаются. По стандарту претендент должен заявить свое право посредством подачи заявления. Подтвердить основание и некоторые другие обстоятельства, нужно специальными документами.

В налоговую инстанцию нужно подать документы, которые подтверждают:

- Факт расходов: чеки, квитанции.

- Уровень доходов. С каждого места работы берется форма 2-НДФЛ.

- Расходы, которые имели место в отчетном периоде. Претендент заполняет декларацию 3-НДФЛ.

- Факт обучения. Договор с автошколой.

- Наличие у учебного образования права на предоставление услуг. Нужно запросить в автошколе копию лицензии.

- Родство между налогоплательщиком и посетителем курсов вождения:

- если ребенок достаточно свидетельства о рождении;

- если брат (сестра) нужны свидетельства и заявителя, и его подопечного.

При заявлении вычета через работодателя нужно подавать все документы за минусом форм 2-НДФЛ, 3-НДФЛ.

Размер возврата

Налоговый кодекс определяет предельные суммы, с которых может быть выплачено возмещение. В них включены все социальные затраты, в том числе на образование, медицину, оценку квалификации, накопление пенсии.

Рассмотрим конкретные примеры

Пример первый. Лицо платит за образование двоих детей в учебных заведениях. Учеба в ВУЗ обходится в 80 000 рублей, за обучение ребенка в музыкальной школе платят еще 25 000. Курсы в автошколе стоят 40 000 рублей.

Если родитель подавал заявление на возвраты с затрат на ВУЗ, то полагать на возмещение стоимости курсов в автошколе не приходится. Исчерпан максимальный лимит 50 000 рублей.

Пример второй: Мужчина получил вычет за дорогостоящие медуслуги в размере 85 тыс. руб. Курсы в автошколе ему обошлись в 40 000 рублей. В этом случае произведем такой расчет: 120 000 – 85 000 = 35 000*13%=4550 рублей. Это сумма, которую он сможет получить от государства.

Внимание! Выплачивается компенсация в размере фактически произведенных затрат и только в рамках уплаченных за отчетный период НДФЛ платежей.

Пример третий: Гражданин оплатил свое обучение в автошколе в 2022 году, потратил 40 000 рублей. Ему должно быть выплачено 5 200 рублей. Только после получения прав он устроился на работу водителем. Проработал он в том году только 0,5 месяца. При заработной плате 30 000 рублей, он за отработанный срок получил 15 000. Из них в бюджет ушло 1690 рублей. Значит, возмещение ему могут выплатить только 1690 вместо 5 200 рублей.

Максимальная сумма отчисления не может превышать:

- 6500 руб. – 13% с 50 000;

- 15 600 руб. – 13% из 120 000.

Минимума закон не устанавливает. Но сумма, потраченная на обучение в автошколе, не может быть маленькой. Следовательно, есть смысл заполнить декларацию, подать документы в налоговую инспекцию, чтоб получить возврат 13% от затрат.

На заметку! На нашем портале возврату налога посвящена серия статей, из них вы узнаете, как заполнять заявление на вычет и форму 3-НДФЛ.

Актуальные вопросы и ответы

- Вопрос: Какие доходы указывать в декларации?

Ответ: Нужно указывать данные в соответствии со справкой 2-НДФЛ, ее следует взять в бухгалтерии по вашему месту работы.- Вопрос: Какой срок подачи декларации?

Ответ: За предыдущий год подается форма 3-НДФЛ до 30 апреля текущего года.- Вопрос: Если подать заявление работодателю на вычет, в какой форме будет возврат?

Ответ: Сумму на карту вы не получите, но с вас некоторое время (пока не исчерпается сумма вычета) не будут снимать подоходный налог. Если нужны деньги одной суммой, придется действовать через налоговую службу.

Статья закончилась. Вопросы остались? Консультация юриста БЕСПЛАТНО

☎ 8 (800) 550-72-89 горячая линия для регионов России

Как оформить налоговый вычет за обучение в автошколе

Многие граждане в течение всей жизни стремятся к получению новых знаний, но далеко не все знают о предоставляемых государством социальных гарантиях в этой сфере. Речь идет о вычете по расходам на обучение. При этом такие возможности распространяются не только на оплату учебы в институте или университете. Налогоплательщики могут на законных основаниях оформить налоговый вычет за обучение в автошколе.

Когда можно оформить вычет на автошколу

В ст.219 НК РФ зафиксирован широкий спектр вычетов социального характера, предоставляемых налогоплательщикам. Среди них указывается и соцвычет на обучение. Эта компенсация касается не только трат на учебу в вузе, но и оплаты расходов за прохождение курсов в автошколе. Данная возможность однозначно определена налоговыми структурами в письме ФНС России от 18.12.09 г. № 3-5-04/1874, а также письме УФНС по г. Москве от 30.06.14 г. № 20–14/062183@ и от 21.07.11 г. № 20–14/4/072050@.

Налоговый вычет за обучение в автошколе вправе оформить налогоплательщик – резидент РФ, при соблюдении следующих требований:

- Оплата производится им лично за себя или за своих ближайших родственников с соблюдением лимита и возрастных ограничений.

- Обучение может производиться в государственной или частной автошколе. При этом учебное заведение должно обладать соответствующей лицензией, дающей право на образовательную деятельность.

- Между учащимся и автошколой должен быть заключен договор.

- У налогоплательщика в рамках конкретного налогового периода должны быть доходы, с которых выплачивался в бюджет НДФЛ в размере 13%. Сюда относится заработная плата, арендные поступления или доход от операций с имуществом.

- Право на вычет определяет ФНС после подачи физлицом заявления, налоговой декларации и прочих необходимых документов в установленные сроки.

Кто может проходить обучение

Получить компенсацию расходов на обучение может, в первую очередь, сам налогоплательщик. Такой соцвычет будет предоставляться аналогично оформлению возврату части налога за лечение или медикаменты. Существует еще две категории лиц, за обучение которых налогоплательщик получает вычет:

- Родные дети, а также прошедшие процедуру усыновления или переданные под опеку гражданина, если они не старше 24-летнего возраста. Письмом Минфина РФ от 28.08.12 номер 03-04-05/8–1010 определен тот факт, что гражданин получает компенсацию за детей в том числе и за тот год, в течение которого они достигли 24 лет. В расчет принимается оплата их учебы в автошколе на дневной (очной) форме обучения.

- Родные братья или сестры до 24 лет включительно при обучении на очной форме.

Если физлицо, которое впоследствии будет претендовать на вычет, оплачивает собственное обучение, то в договоре оно будет указываться как плательщик и получатель услуги. Другое дело, когда учебу в автошколе будут проходить дети или братья/сестры плательщика. Тогда договор должно заключать лицо, претендующее на вычет (плательщик), а в качестве получателя услуг (обучающегося на водительских курсах) необходимо зафиксировать соответствующего родственника.

Многих интересует вопрос, можно ли получить налоговый вычет за обучение в автошколе других ближайших членов семьи. Ответ будет отрицательным, поскольку это не предусмотрено законодательством. Это, в частности, относится к оплате учебы родителей или супруга. Такие траты в сумму вычета не включаются и не компенсируются.

Не имеют права на социальную льготу и граждане РФ, которые не имели доходов или оплачивали налоги по другим ставкам, такие, например, как:

- не имеющие доходов пенсионеры;

- неработающие мамы, которые находятся в декретном отпуске;

- индивидуальные предприниматели, выплачивающие налог в рамках иных систем налогообложения.

Лимиты на возврат НДФЛ

Законодательством предусмотрен тот факт, что доходы налогоплательщика должны превышать сумму расходов на оплату обучения. Это означает, что предполагаемая сумма возврата НДФЛ не может превышать сумму выплаченного в бюджет налога. Однако существует и другое ограничение – фиксированный лимит по сумме вычета. Он установлен в двух вариантах:

- Если налогоплательщик производит оплату за собственную учебу в автошколе или курсы для своих братьев/сестер. Тогда устанавливается ограничение не более 120 тыс. рублей за календарный год. Однако данный лимит распространяется на вычет по всем социальным расходам гражданина – лечение, лекарства, обучение, оформление полиса ДМС и т.д. Суммарное возмещение НДФЛ, таким образом, не превысит 15,6 тыс. рублей в год.

- При оплате обучения в автошколе детей устанавливается ограничение в 50 тыс. рублей на каждого из них. Этот лимит определяется в единой сумме на двух родителей (в том числе опекунов или попечителей). При этом сумма 50 тыс. рублей не включается в указанный выше лимит 120 тыс. рублей, а учитывается отдельно.

Например, Иван оплатил в 2018 г. собственное лечение на сумму 100 тыс. рублей и учебные курсы в автошколе своему 22-летнему брату суммой 40 тыс. рублей. Доходы в этом году были получены в размере 375 тыс. рублей. Видно, что суммарные социальные расходы в размере 140 тыс. рублей не превысили доходы. Однако при этом был превышен лимит в 120 тыс. рублей. Поэтому социальный вычет не может быть больше данного ограничения. Иван включит в декларацию и заявление на вычет только 120 тыс. рублей. Возмещение составит 120 000р. х 0,13 = 15 600 рублей.

Предположим, что Иван решил оплатить автошколу еще и своему 20-летнему сыну. В этом случае оплата учебы 40 тыс. рублей может быть учтена в качестве вычета в полном объеме, поскольку ограничение в 50 тыс. рублей на одного ребенка не превышено. Возмещение за автошколу сына составит 40 000 р. х 0,13 = 5 200 рублей. Всего компенсация НДФЛ Ивана за 2018 год составит 20,8 тыс. рублей:

- 15 600 рублей за свое лечение и обучение брата;

- 5 200 рублей за обучение сына.

Документы для оформления вычета

Чтобы получить возврат подоходного налога за обучение в автошколе, необходимо получить у работодателя справку 2-НДФЛ. На основании указанных в ней данных, необходимо заполнить декларацию 3-НДФЛ, а также написать заявление на получение вычета. К этим документам следует приложить подтверждающие оплату обучения документы:

- Договор с автошколой на оказание услуг обучения.

- Копию лицензии автошколы на право ведения данного вида деятельности.

- Чеки, квитанции и другие документы, указывающие на факт оплаты (в форме копий).

- Справку о том, что учебный процесс проходил в очной форме (при осуществлении платежей за детей или братьев/сестер).

При предоставлении документов в ИФНС потребуется паспорт, а также ИНН налогоплательщика. При себе желательно иметь оригиналы всех бумаг. В случае оплаты обучения за родственников дополнительно надо будет подтвердить родственные связи:

- копией свидетельства о рождении ребенка;

- копией свидетельств заявителя и его брата/сестры.

Как получить возмещение

Оформить налоговый вычет за автошколу разрешено на протяжении 3-х лет (срок давности) после окончания года, когда производилась оплата. Сделать это можно посредством заполнения 3-НДФЛ и написания заявления с последующей подачей в ИФНС до 30 апреля года, идущего за налоговым периодом или в последующие периоды в рамках срока давности.

Налоговый орган в течение 3 мес. проверяет предоставленные документы. При положительном решении выплата возврата НДФЛ производится в течение 1 мес. на счет лица, указанный им в своем заявлении на вычет. Что делать при задержке выплаты, можете прочесть здесь.

Есть и второй вариант получения вычета – через работодателя. На первом этапе оформляют заявление в ИФНС и вместе с подтверждающими документами предоставляют налоговикам на проверку. При положительном решении через 30 дней будет доступно уведомление, которое вместе с заявлением на вычет представляется работодателю. В таком случае возмещение будет оформлено в виде неудержания НДФЛ из заработной платы налогоплательщика. Данный способ применим только до конца года, в течение которого оплачивалась учеба в автошколе.

Итак, резюмируем: гражданин имеет право на компенсацию государством части расходов на оплату обучения в автошколе. При этом важно проверить наличие лицензии у учебного заведения, а также оформлять договор на лицо, которое и будет подавать заявление на вычет.