Как оформить налоговые каникулы для ИП

Сегодня открытие индивидуального предпринимательства в Российской Федерации имеет некоторые сложности. К таким трудностям относится материальное положение человека, который планирует открыть свой бизнес. Для поддержания малого бизнеса власти страны разработали специальную программу. К этой программе относится и введение налоговых каникул.

Что такое налоговые каникулы

Это законодательно установленное послабление на оплату налогов для индивидуальных предпринимателей. Благодаря этим послаблениям начинающий бизнесмен может проводить налоговый учет по нулевой ставке на протяжении определенного времени. Однако стоит учитывать, что налоговые каникулы не отстраняют человека от уплаты обязательных взносов в Пенсионный Фонд как за себя, так и за работающих на него лиц.

Правовая база, нововведения

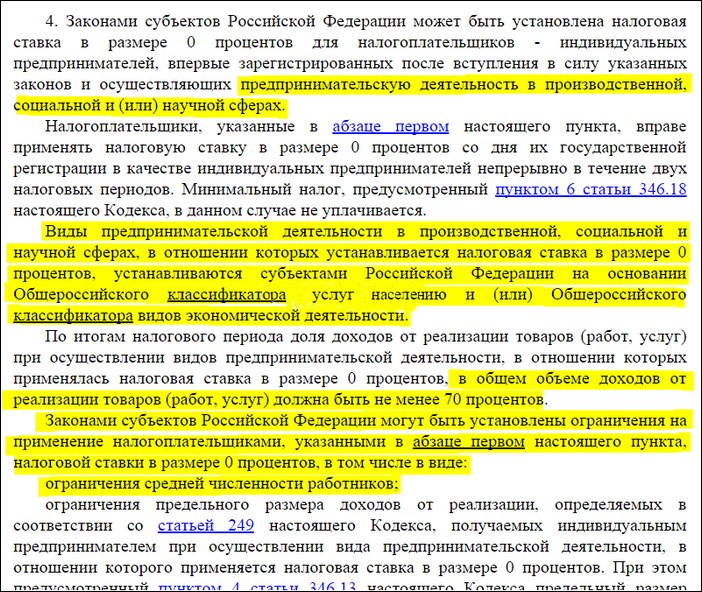

Возможность использования льгот в налогообложении обусловлено Федеральным Законом №477 от 29.12.2014 г. Согласно этому нормативному акту воспользоваться налоговыми каникулами можно единоразово на протяжении определенного срока времени. Однако такая возможность имеется не во всех регионах России. Региональные власти субъектов, в которых допускаются льготы, имеют право корректировать условия выполнения нормативно правового акта на свое усмотрение. Корректировка прямо зависит от экономической ситуации в конкретном регионе.

Основания для получения каникул

Получить налоговые каникулы могут только те ИП, которые соответствуют следующим требованиям:

- Индивидуальное предпринимательство должно быть зарегистрировано на человека первый раз в его жизни;

- Промежуток времени прошедший с момента регистрации предпринимательства должен составлять не более двух лет;

- Деятельность человека должна быть связана с определенными сферами. К ним относится производственная, научная и социальная;

- Прибыль от указанных сфер деятельности не может быть меньше 70% от полного дохода;

- Режимом налогообложения может быть только УСН и ПСН.

Выше перечислены только общие требования. Кроме них региональными властями могут быть введены требования, касающиеся полной годовой прибыли, размера штата сотрудников и т. п.

Человеку желающему получить налоговые каникулы нужно подробно разобраться в правилах установленных не только на федеральном уровне, но и на региональном.

Когда можно оформлять налоговые каникулы

Оформление данных льгот в налогообложении для ИП возможно только для начинающих. Предприниматель сможет получить их, если время с момента регистрации предпринимательства не превышает двух лет. Законодательством предусмотрен промежуток времени на протяжении, которого для ИП могут быть назначены такие каникулы. Это период с 2015 по 2022 год включительно.

Льготы при открытии ИП, УСН

Послабления в налогообложении могут предоставляться индивидуальному предпринимателю, который использует упрощенную систему. В этом случае ставка по налогу будет составлять 0.

Открываем ИП повторно, чтобы получить права на налоговые каникулы

Льготы являются хорошей поддержкой при ведении бизнеса. Средства, сэкономленные с учетом этих послаблений, бизнесмен может вложить в развитие своего дела. Поэтому некоторые предприниматели хотят закрыть ИП и открыть его снова для получения льгот. Однако необходимо знать, что такие действия ни к чему не приведут. Право на каникулы могут получить только те, кто зарегистрировался впервые. Причем процедура регистрации должна была проходить в то время, когда закон о каникулах уже вступил в законную силу. Поэтому те кто прекратил свою деятельность, а затем снова ее возобновил не получат права не платить налоги.

Как воспользоваться налоговыми каникулами

Для того чтобы воспользоваться правом на послабление налогообложения сначала нужно изучить региональные требования к возможной сфере деятельности и к ИП. Если бизнес человека подходит под эти критерии, он может обратиться в ФСН для получения каникул.

Как правильно оформить налоговые каникулы для ИП

Для оформления необходимо обратиться в налоговую службу и подать заявление на ведение отчетности по упрощенной системе. Сделать это можно не более чем через месяц после регистрации. На основании того, что ИП использует упрощенную систему в первые два года после регистрации, он может платить нулевую налоговую ставку.

Документы для оформления

При обращении в налоговую службу человеку нужно подать заявление на получение права использовать УСН. Определенных документов для прохождения процедуры не требуется.

Процедура оформления отпуска для физ.лица предпринимателя ИП

Для прохождения процедуры нужно выполнить несколько шагов:

- Зарегистрировать индивидуальное предпринимательство в сфере которая подходит под региональные стандарты;

- В течение одного месяца перейти на упрощенную систему налогообложения. Для этого необходимо подать в налоговую службу соответствующее заявление;

- Платить налоги по нулевой ставке.

Отдельное заявление на предоставление налоговых каникул не требуется.

Какие платежи придется оплатить, страховые взносы

Каникулы подразумевают собой только оплату налога по 0 ставке. Это не освобождает предпринимателя от уплаты других обязательных взносов таких как:

- Отчисления в пенсионный фонд Российской Федерации за себя и работников;

- Взносы в фонд социального страхования;

- Платежи за работников и др.

Сроки действия налоговых каникул

Послабления в уплате налогов действуют в течении двух лет или двух налоговых периодов. Получить их можно в период с 2015 по2022 год.

На какие виды деятельности распространяется льгота в Москве

Москва входит в число регионов, в которых предоставляется право на получение льготы. По состоянию на 2018 год к видам деятельности, которые подходят под региональные законы относится производство:

- Одежды;

- Спортивных товаров;

- Товаров относящихся к продовольствию;

- Готовой мебели;

- Различного вида обуви.

На этом список предпринимательской деятельности по упрощенной системе не заканчивается.

Другие региональные особенности налоговых каникул

Несмотря на то, что налоговые каникулы утверждены на федеральном уровне решение о вводе их в конкретном субъекте принимают региональные власти. В связи с этим требования к ИП в разных регионах могут отличаться. Для того чтобы узнать действуют ли такие льготы на территории определенного региона нужно обратиться за информацией в налоговую службу. Сделать это можно как в личном присутствии, так и в телефонном режиме. Кроме этого необходимо учитывать, что виды деятельности подходящие для льготы также могут отличаться в зависимости от региона.

Если ИП во время налоговых каникул прекратит свою деятельность, последствия

В случае если человек решил прекратить свою предпринимательскую деятельность во время получения льготы, ее действие по отношению к нему будет прекращено. После повторной регистрации гражданин не получит права на льготу. Кроме этого действие льгот прекращается при нарушении ИП установленных региональными властями правил.

Советы начинающим предпринимателям

При регистрации ИП следует обязательно уточнить, действуют ли в регионе описанные выше послабления. Если действуют, а ИП подходит под все необходимые требования, то стоит воспользоваться такой возможностью.

Налоговые каникулы для ИП

Ни для кого не секрет, что открытие своего дела требует от индивидуального предпринимателя не только решимости, но и огромного вложения сил, времени и денег. Даже при наличии определенного начального капитала первые шаги даются непросто, особенно в периоды нестабильной экономической ситуации.

Именно поэтому государство разработало специальную программу для поддержки начинающих бизнесменов, одной из важнейших составляющих которой являются налоговые каникулы.

Что такое налоговые каникулы: основные моменты

Если говорить коротко, то суть налоговых каникул заключается в том, что в течение определенного промежутка времени человек, зарегистрировавшийся как ИП, имеет право не платить налоги в государственный бюджет. Однако применение этого послабления возможно только при соблюдении определенных условий.

- Индивидуальный предприниматель должен быть впервые официально зарегистрирован в органах государственной власти и контроля;

- Воспользоваться временным освобождением от налогов возможно только при применении упрощенного режима налогообложения и патентной системы. Никакие другие налоговые схемы этого права не дают;

- Не меньше, чем 70% от общей прибыли ИП должно происходить от продажи товаров, выполнения работ и оказания услуг, на которые распространяется нулевая налоговая ставка (см. следующий пункт);

- ИП должен заниматься либо производственными, либо социальными, либо научными проектами, причем, конкретные виды деятельности, в отношении которых возможно применение льготного периода, отданы на откуп местным властям.

Муниципальные законы имеют право ввести дополнительные ограничения для ИП, которым полагаются налоговые каникулы, по одной или нескольким из следующих позиций:

- количество зарегистрированного персонала;

- предельная сумма дохода в течение года;

- по определенным кодам ОКВЭД.

ВАЖНО! Налоговая льгота положена предпринимателю, только если он стал таковым впервые после принятия соответствующего регионального закона.

Если ИП, имеющий право на получение налоговых каникул, случайно нарушает хотя бы один из этих пунктов, он обязан сообщить об этом в территориальную налоговую службу для перерасчета ставок по налогам. В случае добровольного и своевременного информирования ИФНС он будет освобожден от административной ответственности, которая наступает, если налоговики сами обнаружат несоответствие ИП предъявляемым требованиям.

Важно! Иногда индивидуальные предприниматели применяют две налоговые системы одновременно, например ЕНВД и УСН. В этом случае они должны вести по ним раздельный налоговый учет для того, чтобы было четкое понимание, соответствует ли ИП параметрам, которые предъявляет закон для применения нулевой ставки (например, по уровню доходов).

Внимание! Если индивидуальный предприниматель сразу не определился с налоговым режимом и автоматически перешел на ОСНО, на которой применение нулевой ставки по налогу невозможно, то в дальнейшем он имеет право поменять ее на УСН или ПНС. Сделать это необходимо в течение двухлетнего периода, поскольку именно столько времени действуют налоговые каникулы.

Повторное открытие ИП для получения права на налоговые каникулы

Многие индивидуальные предприниматели, давно ведущие свою коммерческую деятельность, ломают голову над тем, как бы оптимизировать размер налоговых выплат. В связи с появлением налоговых каникул у некоторых возник закономерный вопрос: а можно ли закрыть ИП, а потом снова открыть и таким образом получить право на применение нулевой налоговой ставки?

Соблазн, конечно, велик, однако закон четко говорит о том, что если человек был ранее зарегистрирован в качестве ИП, то воспользоваться нулевой ставкой у него уже не получится. Все сведения об индивидуальных предпринимателях, в том числе и бывших, хранятся в специальной базе, поэтому проверить прошлое любого физического лица, встающего на государственный учет в качестве ИП, для налоговиков проще простого.

Нюансы налоговых каникул

В тех случаях, если ИП получил возможность воспользоваться налоговыми каникулами, он должен помнить про следующие тонкости:

- нулевая ставка по налогу УСН и ПНС не освобождает от остальных налоговых выплат (например, земельного или транспортного налога, сбора за патент, страховых выплат и т.д.);

- даже если ИП на каникулах по налогам, ему все рано необходимо платить социальные взносы в Пенсионный фонд и ФФОмс за свой персонал, ведь эти взносы не относятся к налогам, а значит, каникулы к ним не относятся;

- обычная отчетность обязательна к сдаче, даже если она нулевая;

- налоговые каникулы действуют максимально два года. То есть если ИП не сразу перешел на «упрощенку» или патент, то прошедшее время с момента регистрации будет утрачено для льготного применения.

Важно! Каждый регион самостоятельно определяет некоторые особенности применения налоговых каникул, в том числе максимальный период и некоторые другие условия. Подробности по ним необходимо уточнять в местных налоговых органах.

Особенности действия закона о налоговых каникулах в конкретном регионе можно выяснить, обратившись в налоговую по месту прописки ИП. Будьте внимательны: именно по месту регистрации предпринимателя, а не месту ведения им деятельности! Можно позвонить по телефону горячей линии в ФНС, где уполномочены проконсультировать людей по этому вопросу.

Виды деятельности в Москве, попадающие под налоговые каникулы

Как оформить налоговые каникулы

Алгоритм получения права на применение нулевой ставки по налогам довольно прост:

- Нужно зарегистрироваться в качестве индивидуального предпринимателя и при соблюдении требуемой сферы деятельности, сразу подать уведомление о переходе на «упрощенку» или ПНС;

- Подать пакет определенных документов в ИФНС;

- В течение действия льготного периода нужно подавать отчетность на УСН с нулевыми ставками;

- Используя патентную систему, в отчетах следует указывать нулевую стоимость патента.

Кто осуществляет контроль за применением налоговых каникул

Право на предоставление налоговых каникул закреплено за регионами Российской федерации. Как уже упоминалось выше, они имеют право вносить свои коррективы по применению нулевой налоговой ставки, в том силе изменять ее условия, период и определять конкретные виды деятельности, подпадающие под такую возможность. Кроме того, местные властные структуры могут ставить ограничения для использования налоговых каникул индивидуальными предпринимателями в зависимости от среднесписочного количества наемного персонала, а также уровня доходов.

Лимиты по доходам и числу работников

По закону, максимальный размер доходов, при котором возможно применение налоговых каникул ограничен 60 миллионами рублей. Если прибыль индивидуального предпринимателя выше этой цифры, то воспользоваться нулевой ставкой он уже не сможет. Ровно также обстоит дело с наемными сотрудниками — по общему правилу, их число не должны быть выше 100 человек.

Важно помнить, что данные показатели могут меняться, в зависимости от желания региональных законодателей, но не более чем в 10 раз в сторону уменьшения.

Внимание. При нарушении каких-либо условий налоговых каникул, неважно, федеральных или региональных, ИП теряет право на их применение.

Страховые взносы для ИП на налоговых каникулах

Если индивидуальный предприниматель получил право на применение нулевой налоговой ставки, это еще не значит, что он полностью освобождается от других выплат. Например, оплачивать все страховые взносы в существующие внебюджетные фонды, такие как Пенсионный фонд, ФОМС, ФСС придется в стопроцентном размере, причем как за себя, так и за своих сотрудников. Ранее мы рассказывали подробно о страховых взносах ИП в отдельном материале.

Точно также придется оплачивать любые другие налоги, не умеющие отношения к упрощенной системе налогообложения или патенту.

Сроки действия налоговых каникул

Последние налоговые каникулы были введены в 2015 году в связи со сложностями в экономической сфере РФ. Их действие будет актуально до 2022 года. Это значит, что предприниматели, которые впервые зарегистрируются в нынешнем года, имеют на них право еще в течение двух лет, то есть как раз положенных законом двух налоговых периодов – максимального «каникулярного» промежутка.

Возможно, каникулы для предпринимателей будут продлены после 2022 года, если к этому возникнут значимые предпосылки.

Исходя из вышеприведенных сведений, можно сделать вывод о том, что налоговые каникулы вполне возможны к применению только что вставшими на государственный учет ИП. Однако, чтобы получить на них право, нужно соблюсти ряд необходимых условий, причем нарушение хотя бы одного из них сразу лишает права применения нулевой налоговой ставки. Тем не менее, эта льгота является очень важной частью государственной программы по поддержке малого и среднего бизнеса и, без сомнения, в ближайшие годы она окажется весьма востребованной у молодых предпринимателей, задействованных в этих сферах.

Правила предоставления налоговых каникул для Индивидуальных предпринимателей

Налоговые каникулы появились в нашей стране с 2015 года.

Их целью стало побудить предпринимателей в тяжелое время кризиса открывать свое дело, вывести из тени нелегальных бизнесменов.

Но у данной льготы есть свои критерии. Кто может рассчитывать на налоговые каникулы, и на все ли сферы бизнеса они распространены?

Определение понятий. Законодательное регулирование вопроса

У данной системы есть свои преимущества и недостатки.

К положительным сторонам налоговых льгот можно отнести следующие моменты:

- Появляется возможность активного развития малого бизнеса в стране. Многие граждане, которые хотели бы заняться своим делом, но боялись высоких ставок, теперь могут попробовать свои силы.

- Данное мероприятие позволит вывести из тени недобросовестных предпринимателей.

- Для индивидуальных предпринимателей освобождение от налогов дает шанс вложить свободные средства в оборот и привлечь новых клиентов.

Среди недостатков программы можно выделить следующие:

- Ограничения в категориях предпринимателей и деятельности, которые имеют право на получение налоговых льгот. Например, бизнесмены, занимающиеся торговлей, на льготы рассчитывать не могут.

- Местные власти регулируют сами положения предоставления льгот и прописывают условия соответствия.

- Срок действия составляет два календарных года, но в итоге получается, что предприниматель пользуется льготами меньший период времени.

На какие сферы предпринимательской деятельности распространяется льгота

Виды деятельности, которые имеют право на нулевой налог, строго регламентированы законом.

Это могут быть сферы:

Кто из предпринимателей малого бизнеса может воспользоваться отсрочкой от уплаты налогов

Налоговые каникулы положены только тем предпринимателям, которые регистрируются впервые.

Каждое оформление ИП проходит в привязке к ИНН бизнесмена. Именно благодаря этому налоговая служба с легкостью сможет отследить, было ли раньше ИП у человека или нет. Поэтому попытка закрыть старое дело и оформить новое, чтобы получить льготы, не удастся.

Федеральный закон не сделал предоставление каникул обязательным для всех регионов. Каждому субъекту дано право вводить систему в срок на свое усмотрение.

Кроме того, не смогут попасть под налоговые каникулы предприниматели, которые занимаются торговлей. По остальным видам деятельности каждый регион составляет свой собственный перечень.

Для того, чтобы получить право на налоговые каникулы, предприниматель обязан соблюдать следующие условия:

- Процент прибыли должен составлять не менее 70% от доходов.

- Установлены лимиты для ИП, работающих по упрощенной системе.

- Существуют ограничения по количеству наемных рабочих.

На какие налоговые режимы распространяется нулевой налог

Налоговые каникулы могут быть применены к бизнесменам, которые работают как по упрощенной, так и по патентной системе налогообложения.

Чтобы оформить льготу, бизнесмен при постановке на учет в налоговую инспекцию должен в день регистрации подать документы на открытие патента. Если предприниматель принимает решение работать по упрощенной системе, он обязан уведомить об этом контрольные органы в течение месяца с момента регистрации.

Если ИП работает по ЕНВД или ОСНО, льготы получить не удастся.

Срок действия

Распространяют они свое действие в первые два года работы предпринимателей. Налоговый период устанавливается в соответствии с Налоговым кодексом РФ. Это означает, что если предприниматель зарегистрировался в ноябре, то все равно его календарный год закончится уже 31 декабря. Поэтому, лучше всего открытие бизнеса проводить в начале года. Это даст возможность пользоваться льготами намного дольше.

Для предпринимателей, которые работают по патентной системе налогообложения, льгота действует на протяжении двух календарных лет. Налоговым периодом в данном случае становится срок действия патента. Если он будет менее года, то срок каникул закончится раньше, чем может быть установлен. Такой вид невыгоден для патентов с небольшим сроком.

Какие платежи все же придется оплатить

Во время налоговых каникул предприниматель освобождается не от всех налогов. От имущественных пошлин и выплат с каждого работника ИП не освобождаются. Каникулы не распространяются на страховые взносы за работников и самого предпринимателя.

Таким образом, в период налоговых каникул обязательно уплачиваются налоги по НДФЛ, ЕНВД, торговый сбор и налоги на имущество физических и юридических лиц.

Региональные особенности предоставления

Налоговые каникулы для предпринимателей действуют в разных районах по-разному. Одной из самых первых областей, принявших закон, стала Пензенская область.

Пензенская область

Если ИП в Пензенской области работает по упрощенке, то его деятельность должна быть связана с:

- сельским и лесным хозяйством;

- обрабатывающим производством;

- предоставлением мест для временного проживания;

- компьютерным программированием;

- образовательной и научной деятельностью;

- уходом за престарелыми гражданами и инвалидами;

- социальными услугами.

При патентной системе правом на льготу смогут воспользоваться бизнесмены, оказывающие услуги по ремонту обуви, радио аппаратуры, одежды. Каждый субъект устанавливает свои списки видов деятельности. О полном перечне всегда можно получить информацию в налоговой инспекции.

Свердловская область

В 2015 году Свердловская область присоединилась к субъектам, предоставляющим предпринимателям нулевые ставки по налогам.

В этих целях на местном уровне были приняты два закона. По ставке 0% облагаются 31 вид деятельности по упрощенному налогообложению и 15 по патентному.

Москва и Санкт-Петербург

В Москве законодательный акт был принят 25 марта 2015 года. Для получения льгот предприниматели должны соответствовать следующим условиям:

- Количество сотрудников не должно превышать 15 человек.

- При упрощенной системе под налоговые каникулы попадают предприниматели, которые трудятся в сферах деятельности: образования, здравоохранения, научных разработках, социального обслуживания. В сферу производства включены все те, кто занимается игрушками, одеждой, едой, техникой, медицинскими товарами, машинами, кожаными изделиями.

- Для патентной системы налогообложения выделяются такие виды деятельности как: ремонт, пошив и покраска обуви, ремонт кожи, меха, ремонт бытовой техники на дому, уход за детьми, выполнение переводов, полиграфическая деятельность, экскурсии.

Льготы по налогам для ИП города Санкт-Петербурга начали действовать с 2016 года. Для предпринимателей действует ограничение по максимальной выручке – 30 миллионов рублей. Для тех, кто работает по упрощенной системе налогообложения, льготы действуют в сферах:

- Обрабатывающей промышленности;

- Производство химических продуктов, лекарственных препаратов;

- Металлургическая промышленность;

- Ветеринария;

- Научная и техническая деятельность;

- Обслуживание в социальной сфере.

Для патентной системы список деятельности такой же, как в Москве, но еще добавляется производство молочных продуктов и выпечка хлеба.

Ставропольский край

Власти Ставропольского края не устанавливают дополнительных требований к предпринимателям.

На уровне местного законодательства был принят список сфер деятельности, как для патентной, так и для системы налогообложения упрощенного типа. К патентным ИП добавлены услуги поваров на дому и обучение спорту.

Отдельно выделим налоговые льготы в Республике Крым. Для привлечения инвесторов в Республике практикуются двухлетние льготы на имущество, землю и транспорт.

Но это касается только инвесторов, для индивидуальных предпринимателей налоговые каникулы на территории Крыма не введены до сих пор.

Рекомендации начинающим бизнесменам

Воспользуйтесь небольшими советами, чтобы получить максимальную пользу от налоговых каникул:

- Пользоваться налоговыми каникулами могут предприниматели как патентной, так и упрощенной системы налогообложения, занимающиеся деятельностью в бытовой, социальной и научной сферах. Обратите внимание на срок каникул! Они длятся в течение двух лет, по исчислению налоговой службы. Чтобы получить максимальную выгоду, не открывайте ИП в конце года.

- Воспользоваться налоговыми каникулами предприниматель может только один раз в жизни. Если он закроет свое ИП и откроет новое с целью получить льготы, у него это не получится.

- Не забудьте, что предприниматель не освобожден в период налоговых каникул от уплаты страховых взносов, налогов на имущество и зарплату.

- Несмотря на то, что при упрощенной системе не нужно платить налог, декларацию необходимо сдавать ежегодно.

О правилах предоставления налоговых каникул для предпринимателей рассказано в следующем видеосюжете:

Налоговые каникулы для ИП в 2018, 2022 и 2022 году: ответы на частые вопросы и некоторые нюансы по их применению

Добрый день, уважаемые ИП!

Многие люди открывают ИП в надеже получить так называемые “налоговые каникулы”, которые были введены еще в 2015 году. Кто-то где-то что-то слышал =), а потом страшно удивляются, когда им отказывают в этой льготе.

Сразу отмечу, что сама идея налоговых каникул действительно очень хороша. Но, как и всегда, есть много нюансов, о которых необходимо помнить, чтобы получить это послабление в налогах.

Итак, давайте тезисно пройдемся по этой волнующей многих теме в формате “Вопрос-Ответ” на 2018-2022 годы. Кстати, Вы можете посмотреть мое видео по этой теме, или прочитать текстовую версию ниже:

1. Кто может получить налоговые каникулы в 2018-2022 году?

Нужно, чтобы одновременно выполнялись следующие условия для ИП:

- ИП на Ваше имя должно открываться впервые . То есть, если вы закроете нынешнее ИП, и на голубом глазу придете за положенной льготой, как вновьоткрытое ИП, то вам откажут. То есть, эта льгота распространяется только на тех, кто встает на учет как ИП впервые. Причем с момента регистрации ИП прошло не более двух лет , а сама регистрация произошла ПОСЛЕ вступления в силу РЕГИОНАЛЬНОГО закона о налоговых каникулах .

- Вы должны работать в одной из этих трех сфер: производственная, социальная, научная .

- Причем доля от таких видов деятельности должна быть НЕ МЕНЕЕ 70% от общего дохода ИП .

- В вашем регионе должен быть издан местный закон , который разрешает налоговые каникулы.

Причем региональные власти могут ввести следующие ограничения:

- По количеству сотрудников;

- По предельному доходу в год;

- Пропишут конкретные коды деятельности по ОКВЭД , на которые распространяются налоговые каникулы.

Таким образом, ИП, который хочет получить налоговые каникулы, должен внимательно изучить местные законы, чтобы понять подходит его деятельность под эту льготу или нет.

Также Вы должны узнать из местных законов какие именно коды по ОКВЭД попадают под эту льготу. Они должны быть четко прописаны, так как под понятия научная, производственная или социальная сфера можно за уши притянуть почти любой вид предпринимательской деятельности =)

Все это можно узнать в свой налоговой инспекции, где вставали на учет как ИП.

2. Налоговые каникулы введены во всех регионах России?

Нет, не во всех. Дело в том, что эта льгота отдана на усмотрение местных властей. И еще не во всех регионах РФ эти каникулы уже действуют. Но в Москве их уже ввели: https://dmitry-robionek.ru/zakon/nalogovie-kanikuli-v-moskve.html

Для того, чтобы они были введены в Вашем регионе, местным властям необходимо сначала принять закон.(пункт 4 статьи 346.20 и пункт 3 статьи 346.50 НК РФ, Федеральный закон от 29.12.2014 № 477-ФЗ).

Важно: Вы можете рассчитывать на налоговые каникулы только в том случае, если открылись ПОСЛЕ вступления соответствующего РЕГИОНАЛЬНОГО закона.

Естественно, если предприниматель “привязан” к налоговой по прописке, то льготы нужно ждать и требовать в том регионе, где прописан будущий ИП. А не там, где он будет вести деятельность.

Как узнать, есть ли каникулы в моем регионе?

Самый простой способ – это позвонить по горячей линии в ФНС.

Сейчас действует бесплатная линия от ФНС, где Вам ответят на Ваш вопрос: https://dmitry-robionek.ru/soft-for-biz/fns-gorjachaja-linija.html

Какие системы налогообложения ИП попадут под каникулы?

- ИП на УСН (Упрощенка или упрощенная система налогообложения)

- ИП на ПСН (Патентная система налогообложения)

Другие системы налогообложения не указаны в законе, а значит, не могут рассчитывать на эту льготу.

Что произойдет, если я выйду за ограничения по налоговым каникулам?

Разумный вопрос. Действительно, Вы сразу потеряете эту льготу, как только нарушите одно из условий приведенных выше. Если ИП теряет право применять нулевую ставку, то согласно:

В случае нарушения ограничений на применение налоговой ставки в размере 0 процентов, установленных настоящей главой и законом субъекта Российской Федерации, индивидуальный предприниматель считается утратившим право на ее применение и обязан уплатить налог по налоговым ставкам, предусмотренным пунктом 1, 2 или 3 настоящей статьи, за налоговый период, в котором нарушены указанные ограничения . (п. 4 введен Федеральным законом от 29.12.2014 N 477-ФЗ)

То есть, если Вашу льготу посчитают недействительной, то заплатите налоги за весь период, когда она была признана недействительной для Вас, как ИП.

А пункты 1,2,3 дословно гласят следующее:

1. В случае, если объектом налогообложения являются доходы, налоговая ставка устанавливается в размере 6 процентов. 2. В случае, если объектом налогообложения являются доходы, уменьшенные на величину расходов, налоговая ставка устанавливается в размере 15 процентов. Законами субъектов Российской Федерации могут быть установлены дифференцированные налоговые ставки в пределах от 5 до 15 процентов в зависимости от категорий налогоплательщиков. (в ред. Федерального закона от 26.11.2008 N 224-ФЗ) 3. Законами Республики Крым и города федерального значения Севастополя налоговая ставка может быть уменьшена на территориях соответствующих субъектов Российской Федерации для всех или отдельных категорий налогоплательщиков. В отношении периодов 2015 — 2016 годов налоговая ставка может быть уменьшена до 0 процентов. В отношении периодов 2017 — 2022 годов налоговая ставка может быть уменьшена: — до 4 процентов в случае, если объектом налогообложения являются доходы; — до 10 процентов в случае, если объектом налогообложения являются доходы, уменьшенные на величину расходов. При этом налоговые ставки не могут быть ниже 3 процентов и могут дифференцироваться в зависимости от категорий налогоплательщиков. Налоговые ставки, установленные в соответствии с настоящим пунктом законами Республики Крым и города федерального значения Севастополя, не могут быть повышены в течение периодов, указанных в настоящем пункте, начиная с налогового периода, с которого применяется пониженная налоговая ставка. (п. 3 введен Федеральным законом от 29.11.2014 N 379-ФЗ)

Как долго будут действовать каникулы?

С 1-го января 2015 года по 31 декабря 2022 года. То есть, можно рассчитывать еще на три года этой льготы. А если быть точным, то они будут действовать в еще в 2018, 2022 и 2022 годах. Но для конкретного ИП налоговые каникулы могут длиться не более двух налоговых периодов со дня регистрации в качестве ИП.

Может быть, их продлят и после 2022 года, но на данный момент таких предпосылок нет. Следите за обновлениями блога, если что-то изменится, то я напишу об этом.

А что со взносами в ПФР? Их нужно платить?

Большая ошибка думать, что если ИП находится на каникулах, то не нужно платить обязательные взносы в ПФР и ФФОМС (за себя и за работников). Нужно.

Еще раз подчеркну, что это налоговая льгота по УСН (или ПСН). А взносы в ПФР и ФФОМС – не относятся к налогам.

А отчетность нужно сдавать?

Обязательно. Даже если у Вас нулевая отчетность – ее нужно сдавать. И еще раз повторюсь, что налоговые каникулы для ИП не означают, то что можно полностью игнорировать отчетность.

Платите все взносы в ПФР и ФФОМС (за себя и работников), сдаете отчетность. Все, как обычно.

Как вообще получить эту льготу? Нужно писать какое-то заявление?

Хороший вопрос. Так как налоговые каникулы вводятся на региональном уровне, то за справкой по таким вопросам нужно обращаться в свою налоговую инспекцию. Еще раз напомню, что это инспекция, которая “привязана” к адресу прописки в Вашем паспорте.

Подводим итог:

- Вы должны прояснить вопрос о том, действуют ли налоговые каникулы в Вашем регионе;

- Узнать конкретные коды ОКВЭД, которые попадают под эту льготу;

- Ваше ИП должно быть на УСН или ПСН;

- Вы должны выполнять все ограничения, которые прописаны в законе;

- Сдавать всю налоговую отчетность, несмотря на то, что она будет нулевой.

Ну, и могут быть другие нюансы, которые могут возникнуть в процессе Вашей работы.

P.S. Если у Вас есть дополнения к этой информации, то можете написать можете написать их ниже.

Другие важные изменения на 2017 год для ИП:

Не забудьте подписаться на новые статьи для ИП!

И Вы будете первыми узнавать о новых законах и важных изменениях:

Готово подробное пошаговое руководство по открытию ИП в 2022 году. Эта электронная книга предназначена прежде всего для новичков, которые хотят открыть ИП и работать на себя.

Она так и называется:

“Как открыть ИП в 2022 году? Пошаговая Инструкция для начинающих”

Из этой инструкции Вы узнаете:

- Как правильно оформить документы на открытие ИП?

- Выбираем коды ОКВЭД для ИП

- Выбираем систему налогообложения для ИП (краткий обзор)

- Отвечу на множество сопутствующих вопросов

- Какие органы надзора нужно уведомить после открытия ИП?

- Все примеры приведены на 2022 год

- И многое другое!

Готова новая электронная книга по налогам и страховым взносам для ИП на УСН 6% без сотрудников на 2022 год:

“Какие налоги и страховые взносы платит ИП на УСН 6% без сотрудников в 2022 году?”

В книге рассмотрены:

- Вопросы о том, как, сколько и когда платить налогов и страховых взносов в 2022 году?

- Примеры по расчетам налогов и страховых взносов “за себя”

- Приведен календарь платежей по налогам и страховым взносам

- Частые ошибки и ответы на множество других вопросов!

Уважаемые читатели, готова новая электронная книга для ИП на 2022 год:

“ИП На УСН 6% БЕЗ Дохода и Сотрудников: Какие Налоги и Страховые Взносы Нужно платить в 2022 году?”

Это электронная книга для ИП на УСН 6% без сотрудников, у которых НЕТ дохода в 2022 году. Написана на основе многочисленных вопросов от ИП, которые имеют нулевой доход, и не знают как, куда и сколько платить налогов и страховых взносов.

Налоговые каникулы для ИП

Кто может уйти на каникулы и как это сделать

С 2015 года в России действует программа налоговых каникул для ИП .

Налоговые каникулы — время, когда предприниматель может не платить налоги. ИП разрешили уходить на каникулы в 2015 году. Программа действует до 2022 года, если что-то изменится — напишем.

Сейчас максимальный срок налоговых каникул — два налоговых периода. Продолжительность периода зависит от того, какая у ИП система налогообложения.

Для упрощенной системы налогообложения ( УСН ) налоговый период — 1 год. Для патентной системы налогообложения ( ПСН ) — срок действия патента, а он может длиться от 1 до 12 месяцев.

Кто может уйти на каникулы

Чтобы выйти на каникулы, ИП должен соответствовать нескольким критериям.

Новизна. ИП должен быть новым. То есть зарегистрированным как ИП впервые после принятия закона в вашем регионе.

Если раньше вы работали как индивидуальный предприниматель, потом закрылись, а потом снова зарегистрировали ИП — каникулы вам не положены. По ИНН сразу видно — впервые регистрируется предприниматель или повторно. Дело в том, что у ИП сохраняется ИНН физлица, а этот ИНН в свою очередь не меняется на протяжении всей жизни.

Предприниматель вправе применить льготную ставку 0% со дня его госрегистрации непрерывно в течение двух налоговых периодов.

Вид деятельности. ИП должен работать в производственной, социальной, научной сферах или в сфере бытовых услуг населению. Доходы от льготного вида деятельности должны составлять не менее 70% от вашего общего дохода.

Торговля к льготным видам деятельности не относится.

Налоги. ИП должен числиться как плательщик УСН или ПСН .

Регион. ИП должен быть зарегистрированным в регионе, который поддерживает программу налоговых каникул.

Есть ли льгота в вашем регионе

Каждый регион устанавливает свой список льготных видов деятельности. Список закреплен в местном законодательстве. На сайте Минфина собраны все актуальные региональные законы о налоговых каникулах.

Если такого закона нет для вашего региона, то нет и каникул.

Субъекты РФ самостоятельно вводят налоговые каникулы для отдельных категорий

Субъекты РФ самостоятельно вводят налоговые каникулы для отдельных категорий

Например, в Саратовской области сейчас на каникулы могут уйти предприниматели на УСН , которые занимаются:

- сбором и заготовкой дикорастущих грибов;

- разведением свиней;

- охотой, отловом и отстрелом диких животных, включая предоставление услуг в этих областях;

- научными исследованиями и разработками в области естественных и технических наук;

- дошкольным образованием;

- малярными и стекольными работами.

Почему список именно такой — мы не знаем.

Сколько длятся каникулы

Каникулы действуют два налоговых периода — это два года для УСН или два периода действия патента для ПСН . Год регистрации ИП считается первым налоговым периодом.

Допустим, вы зарегистрировали ИП на УСН в августе 2017 года и попали по всем критериям под налоговые каникулы. Первый налоговый период для вас закончится в декабре 2017 года. Вторым налоговым периодом для вас станет весь 2018 год.

Если зарегистрировали ИП на УСН в октябре 2017 года, то первый налоговый период для вас все равно закончится в декабре 2017 года. Примите к сведению: в конце года регистрировать ИП на УСН для ухода на каникулы невыгодно.

Для ИП на ПСН налоговые каникулы могут оказаться короче. Один налоговый период равен сроку действия патента. Патент же могут выдать на срок от 1 до 12 месяцев в пределах календарного года.

Если ИП два раза подряд получил патент на 6 месяцев для изготовления изделий народных художественных промыслов, то его каникулы закончатся через один календарный год.

Если получил патент сначала на 3 месяца, а потом на 6 месяцев — каникулы продлятся 9 месяцев и на этом закончатся, потому что ИП израсходует оба налоговых периода. Уже следующий патент — на любой срок — нужно будет оплатить.

Как уйти на каникулы

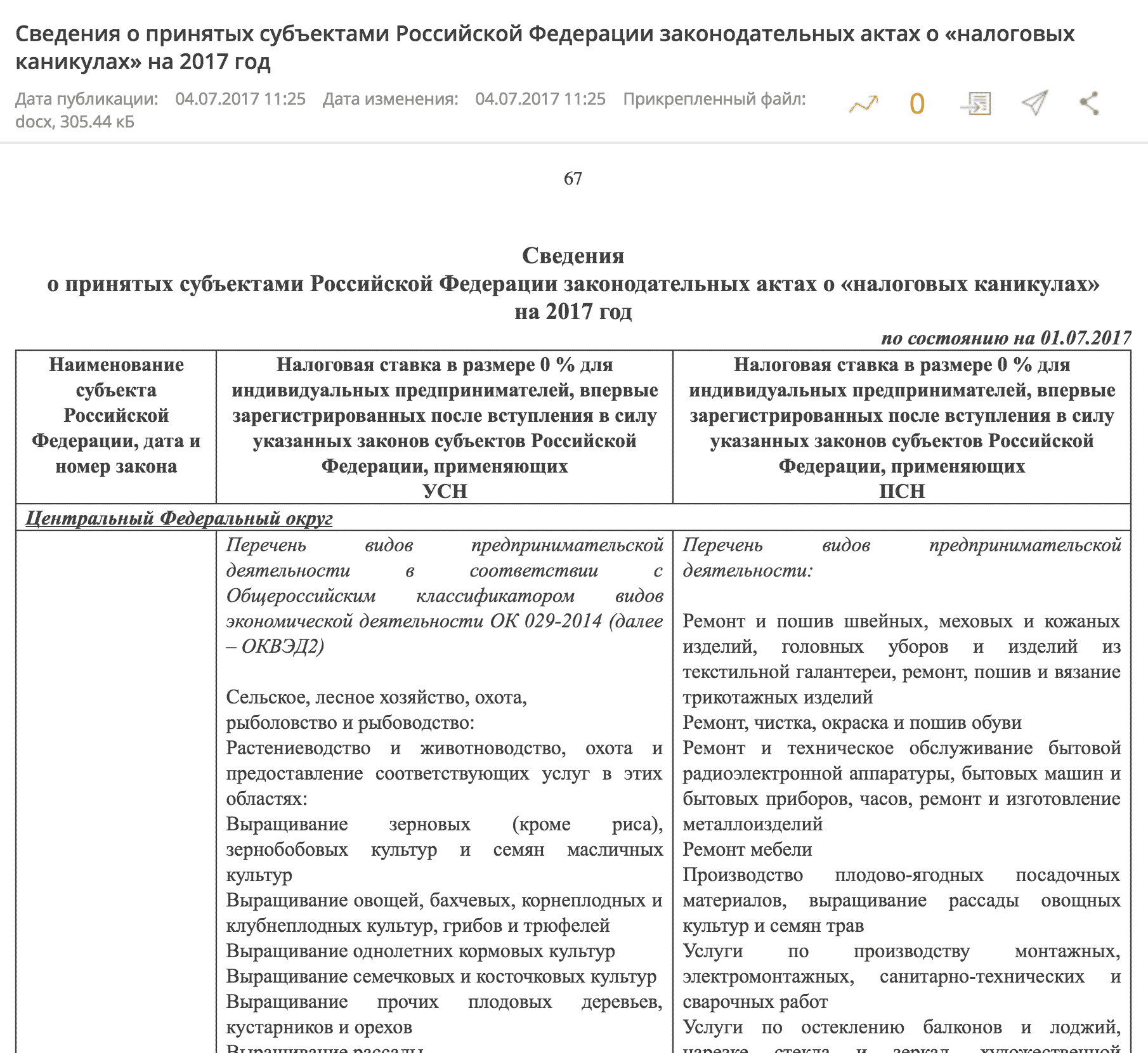

Шаг 1. На сайте Минфина откройте раздел «Сведения о принятых субъектами Российской Федерации законодательных актах о „налоговых каникулах“ на 2017 год» от 01.07.2017 и найдите свой регион. Посмотрите, попадает ли ваш вид деятельности под льготу.

Например, для Москвы не указаны конкретные коды ОКВЭД , но есть информация о том, что на льготу могут претендовать ИП на УСН , которые занимаются:

- научными исследованиями и разработками;

- производством офисной техники и оборудования;

- производством компьютеров и периферийного оборудования;

- производством текстильных изделий и одежды;

- выделкой и крашением меха;

- производством кожи и изделий из кожи и так далее.

Если есть сомнения, позвоните в районную ИФНС и уточните, попадают ли ваши ОКВЭД ы в категорию, указанную в перечне льгот. Вдруг вы программируете станки на ассемблере, а для ИФНС это попадает в категорию «производство компьютеров и периферийного оборудования». Короче, нужно разбираться в каждом конкретном случае.

Если вы занимаетесь, допустим, принтами на футболках — каникул не будет. Но если разрабатываете новую технологию принтов, то, вероятно, будут.

Шаг 2. Сообщать в ИФНС о выходе на каникулы не нужно, налоговый кодекс не предусматривает для предпринимателя такой обязанности. Каких-либо обязательных заявлений или уведомлений о праве на налоговые каникулы в ИФНС подавать не нужно. Но можно обратиться в свою налоговую инспекцию за справочной информацией, применимы ли налоговые каникулы к вашему виду деятельности.

Если вы только открываетесь, просто подайте уведомление о применении УСН по форме 26.2-1. Когда будете сдавать декларацию по УСН , укажите ставку 0%.

Если же вы открываетесь и собираетесь применять ПСН , всё немного сложнее: нужно подать заявление на получение патента по форме 26.5-1. В нем нужно указать применяемую налоговую ставку и сослаться на региональный закон.

Шаг 3. Когда будете сдавать годовую декларацию по УСН , укажите в ней ставку 0%. По ПСН не нужно ни оплачивать патент, ни отчитываться в ФНС .

Дополнительные ограничения

Чтобы ИП мог уйти на каникулы, «льготный» вид деятельности должен приносить бизнесу не менее 70% от всего дохода. Если меньше, то на льготу претендовать вы не можете.

В отдельных регионах могут быть ограничения по количеству сотрудников. На УСН допускается не более 100 работников, а на ПСН не более 15, но и это количество может быть снижено в регионе. Например, вводя налоговые каникулы, Москва ограничила для ИП возможность нанимать более 15 человек даже на упрощенке.

Еще есть ограничения по предельному максимальному размеру доходов в год или по отдельным кодам ОКВЭД . Субъекты РФ , вводя налоговые каникулы, могут установить свою величину предельного дохода для льготного вида бизнеса.

Посмотреть это можно в региональном законе — его дата и номер указаны в той же таблице на сайте Минфина.

Если вы нарушаете эти ограничения — например принимаете больше сотрудников, чем можно, — вы утрачиваете право на льготу. Это значит, что нужно будет заплатить налоги за весь период, когда ставка 0% перестала для вас действовать.

Не забудьте про фиксированные взносы

Каникулы не освобождают от уплаты фиксированных взносов ИП за себя, страховых взносов и НДФЛ за его сотрудников, а также от других необходимых налогов и сборов — например земельного и транспортного налога при наличии по ним объектов налогообложения.

Налоговые каникулы для ИП: как оформить и получить

9 МИН

Как ИП уйти на налоговые каникулы

Некоторые ИП могут не платить налоги в течение двух налоговых периодов — максимум 2 года. Рассказываем, кому доступна льгота, как оформить каникулы и получить поддержку от государства.

Кто может уйти на каникулы

Налоговые каникулы — это вид поддержки новых предпринимателей. Суть льготы в том, что первые 2 года работы ИП может не платить основной налог в течение двух налоговых периодов подряд.

Льгота доступна не всем. Можно уйти на каникулы, если:

- вы применяете патентную или упрощённую систему налогообложения;

- ИП новый — зарегистрированный после принятия закона в регионе и при этом «младше» двух лет;

- более 70 % дохода приходится на льготный вид деятельности;

- вы ведёте деятельность в регионе, где действуют налоговые каникулы.

Если вы когда-то были ИП, закрыли его, а сегодня решили зарегистрироваться заново и воспользоваться каникулами, то, согласно письму Минфина, нужно смотреть региональный закон о налоговых каникулах: старый ИП должен быть закрыт до того, как документ был принят.

Пример

В области N закон приняли в 2017 году. ИП Иванов был закрыт в 2015 году. Если сегодня гражданин Иванов снова зарегистрирует ИП, он сможет воспользоваться налоговыми каникулами. А вот ИП Петров закрылся в 2018 году, после принятия закона — если Петров откроет бизнес заново, уйти на каникулы не получится.

Однако письмо не является нормативно-правовым актом, поэтому, прежде чем применять ставку 0 %, уточните в налоговой инспекции, имеете ли вы на это право.

Где действуют каникулы: регионы и виды бизнеса

Само понятие налоговых каникул введено на федеральном уровне, но право предлагать их ИП отдано региональным властям. Чтобы узнать, есть ли в вашей области или республике такая поддержка, посмотрите перечень региональных законов о налоговых каникулах на сайте Минфина РФ. Поиск работает не во всех браузерах, поэтому прокручивайте документ до нужного региона.

Выбирайте нужный регион и изучайте требования

В этом же документе есть список видов деятельности, по которым можно уходить на каникулы: левая колонка для тех, кто выбрал упрощённую систему налогообложения, правая — для патентов.

Например, в Ярославской области каникулы дадут только тем ИП на УСН, кто занимается:

- сельским и лесным хозяйством, охотой и рыболовством, за исключением лесозаготовок;

- образованием;

- обрабатывающим производством;

- предоставлением социальных услуг без обеспечения проживания;

- деятельностью по уходу с обеспечением проживания;

- научными исследованиями и разработками;

- бытовыми услугами населению.

А в Республике Татарстан налоговых каникул нет вовсе.

Некоторые регионы также вводят дополнительные ограничения для ИП, желающих получить поддержку. Например, по доходу или количеству сотрудников. И данные постоянно обновляются, поэтому рекомендуем отслеживать изменения в перечне законов

Сколько длятся налоговые каникулы

В сети можно встретить информацию, что налоговые каникулы длятся 2 года. Это не совсем так: в законе речь идёт о двух налоговых периодах, а они могут длиться меньше.

- Для УСН налоговый период — это календарный год. Причём не важно, когда вы зарегистрировали ИП, в начале или в конце года, налоговые каникулы будут действовать только в год регистрации и следующий за ним.

- Для патентной системы налоговый период — это срок действия патента, который составляет от 1 до 12 месяцев в пределах календарного года. Получаете 2 патента подряд — не платите налоги, пока патенты действуют. Если вы получили 2 месячных патента, это и будет считаться двумя налоговыми периодами.

Разберём на примерах

с с

Дмитрий зарегистрировал ИП на УСН в ноябре 2018 года. Налоги ему платить не нужно за ноябрь и декабрь 2018-го и за весь 2022 год. Фактически каникулы продлятся только 14 месяцев.

с с

Никита стал ИП на патенте. Первый патент он получил на 3 месяца, следующий решил взять на полгода. Итого он не будет платить налоги в течение 9 месяцев, которые и составят два налоговых периода.

с ч

Игорь решил стать ИП на патенте, всё спланировал и в начале года получил патент на 12 месяцев, а затем ещё раз на год. И не платил налоги 24 месяца — в течение максимального срока налоговых каникул.

Если вы хотите получить максимум поддержки по налоговым каникулам, регистрируйте ИП на УСН в начале года или выбирайте патенты с максимальным сроком

Как оформить налоговые каникулы

Убедитесь, что соответствуете всем критериям

Зайдите на сайт Минфина РФ и найдите в перечне закон о каникулах в вашем регионе. Если там указаны коды ОКВЭД, найдите нужный вам и убедитесь в том, что более 70 % вашего дохода приходится именно на этот вид деятельности. Если же конкретного кода нет, а есть только список видов деятельности, позвоните в налоговую инспекцию и уточните, может ли ваш бизнес уйти на налоговые каникулы.

Кроме того, удостоверьтесь, что можете применять УСН или ПСН.

Подайте заявление на нужный вид налогообложения

Для новых ИП перед регистрацией. Никаких отдельных упоминаний о переходе на налоговые каникулы не потребуется — достаточно подать в налоговую инспекцию заявление о применении УСН по форме 26.2-1 (скачать pdf) сразу при регистрации или в течение 30 дней с момента постановки на учёт (но не позже!). При сдаче годовой декларации укажите налоговую ставку 0 %.

Для действующих ИП. Если вы уже проработали на УСН до конца первого календарного года, не зная о налоговых каникулах, и сдали отчётность с обычной налоговой ставкой, то вернуть налоги за этот год, ссылаясь на закон о каникулах, не получится. Вы опоздали, для льготы у вас останется только 1 налоговый период из двух. В следующем году просто сдайте отчётность с нулевой ставкой.

Если вы не применяете УСН, но ИП меньше года и вид деятельности позволяет, ещё можно подать заявление о переходе на «упрощёнку» до 31 декабря текущего года, и в следующем воспользоваться оставшимся периодом каникул.

Для новых ИП перед регистрацией. Чтобы уйти на каникулы на 2 налоговых периода, при регистрации подайте заявление по форме 26.5-1 (скачать pdf). В нём на 2-ой странице укажите налоговую ставку 0 % и название регионального закона о налоговых каникулах.

Налоговые каникулы для ИП: как начать свое дело и сэкономить на налогах

Индивидуальные предприниматели, впервые открывшие свое дело, могут два года не платить налоги.

Это право дает Федеральный закон о налоговых каникулах от 29.12.2014 № 477. Успейте попасть на каникулы до 1 января 2022 года. Рассказываем, кто имеет право на налоговые каникулы и как ими воспользоваться.

Из этой статьи вы узнаете:

Кто и когда может воспользоваться налоговыми каникулами

Налоговые каникулы — легальный способ сэкономить на налогах, но воспользоваться им могут не все налогоплательщики. Льгота рассчитана только на ИП, которые выбрали патентную или упрощенную систему налогообложения (ПСН или УСН).

Налоговый период зависит от налогового режима. Для ИП на УСН он равен одному календарному году, для ИП на ПСН — сроку действия патента: от 1 до 12 месяцев. Максимальный срок каникул — 2 налоговых периода.

В декларации по УСН в графе «налоговая ставка» предприниматель на каникулах указывает значение 0% и ничего не платит. Чтобы ИП мог не платить налог по УСН и патенту, требуется одновременно соблюдать несколько условий.

Вы работаете на УСН или ПСН в социально значимой сфере:

- производственной;

- научной;

- социальной;

- бытового обслуживания населения.

Вы зарегистрировали ИП первый раз в жизни. Если вы когда-то занимались предпринимательством, потом закрыли ИП, а теперь снова хотите открыть — каникулы вам не положены.

Льгота действует только на два первых налоговых периода работы ИП. Если предприниматель не использовал льготу в первый налоговый период после регистрации, он может воспользоваться ей только в течение второго периода. После его окончания каникулы перестанут действовать.

Если вы планируете освободиться от налогов уже в первый год, не забудьте сразу после регистрации ИП подать уведомление о переходе на УСН или заявление на ПСН. Заявление на патент подается не менее чем за 10 рабочих дней до начала деятельности ИП (п. 2 ст. 346.45 НК РФ), уведомление о переходе на УСН — не позднее 30 календарных дней с момента регистрации ИП (п.2 ст. 346.13 НК РФ).

В вашем регионе действует закон, который дает возможность использовать нулевую ставку по налогу. Как правило, областные законы освобождают от уплаты налогов и вводят льготные ставки для приоритетных видов деятельности. Например, в Ленинградской области у предпринимателей на УСН налоговых каникул нет. Зато есть закон о патентной системе налогообложения, который полностью освобождает от налога ИП в сферах:

- сельское хозяйство;

- производство продуктов питания;

- текстильная, швейная, обувная и кожаная промышленность;

- обработка древесины и металлов;

- химическое производство;

- образование, здравоохранение, физкультура;

- экскурсионная деятельность;

- научные исследования и разработки;

- информационные технологии.

В отличие от области, правительство Санкт-Петербурга предоставляет налоговые каникулы не только предпринимателям на ПСН, но и тем, кто использует УСН.

Виды деятельности, по которым разрешены налоговые каникулы

Перед регистрацией ИП проверьте, есть ли в вашем регионе закон о налоговых каникулах и на какие виды деятельности он распространяется. Полный список регионов и льготных видов деятельности размещен на официальном сайте Минфина РФ.

Сведения актуальны до 31.12.2022 г.

Особенности применения налоговых каникул

Изучите особенности применения налоговых каникул перед тем, как начать экономить. Предпринимателя, который нарушает правила применения льготы, налоговики заставят пересчитать налоги и уплатить их в полном объеме (п. 4 ст. 346.20 НК РФ).

Главные правила использования налоговых каникул:

- Налоговые каникулы применяются два периода подряд. Вы не сможете воспользоваться каникулами в 2018 и 2022 годах. Каникулы должны быть непрерывными, например, 2018 — 2022 год;

- Доходы от льготного вида деятельности превышают 70% совокупного дохода. Условие важно для ИП, которые ведут несколько видов деятельности. Допустим, вы занимаетесь швейным производством, в том числе на заказ, и одновременно продаете готовые изделия в магазине при цехе. В этом случае вам нужен ПСН на швейное производство и единый налог на вмененный доход (ЕНВД) в торговле. Если доход от шитья на заказ превышает 70% от всего объема выручки, смело используйте налоговые каникулы. Когда доход от продаж изделий превысит 30% общего дохода — вы лишаетесь права на льготу;

- Уровень дохода не превышает лимит, предусмотренный для вашей системы налогообложения. Налоговый кодекс ограничил уровень дохода предпринимателей на УСН в 150 млн рублей и патенте — 60 млн рублей (ст. 346.13 НК РФ, ст. 346.45 НК РФ). Регионы могут уменьшить лимит по своему усмотрению (ст. 346.12 НК РФ, ст. 346.43 НК РФ), но не более чем в 10 раз;

- Численность работников не превышает лимит, установленный для системы налогообложения ИП. Налоговый кодекс установил для УСН ограничение численности сотрудников в 100 человек, для ПСН — 15 (ст. 346.13 НК РФ, ст. 346.45 НК РФ). Регионы могут менять эти цифры по своему усмотрению (п.4 ст. 346.20, п. 3 ст. 346.50 НК РФ): в Москве максимально возможная численность сотрудников ИП на УСН снижена до 15 человек;

- Налоговые каникулы положены предпринимателям-производителям, а также тем, чья деятельность связана с наукой, образованием и спортом. Если вы занимаетесь торговлей — налоговые каникулы не для вас. Региональные власти могут принять предложенный государством перечень льготных видов деятельности в полном объеме, а могут оставить льготы только по приоритетными для региона направлениями;

- Регистрируйте ИП в начале года, чтобы максимально сэкономить на налогах. ИП на УСН начал работать в ноябре 2018. 31 декабря закончился налоговый период. Второй налоговый период — 2022 год. Таким образом, ИП сможет воспользоваться льготой всего за 14 месяцев. Предприниматели, которые регистрируются в январе, освобождены от уплаты налога на 24 месяца. Их налоговая экономия длится на 10 месяцев дольше;

- Не забывайте платить налоги, от которых не освобождают налоговые каникулы. Льгота распространяется только на налог, уплачиваемый по УСН или ПСН. Это значит, что вы все равно должны платить налог на объекты недвижимости с кадастровой оценкой стоимости, земельный и транспортный налог, акцизы и страховые взносы. Транспортный налог платят те, кто использует в предпринимательской деятельности автотранспорт. За штатных сотрудников и самого ИП уплачиваются взносы в ПФР и ФСС. И, конечно, не стоит забывать удерживать и перечислять НДФЛ с зарплаты работников.

Отчетность на каникулах

Каникулы — не повод расслабляться. Отчетность на каникулах сдавать нужно. Варианты сдачи отчетности зависят от наличия сотрудников и выбранного способа налогообложения.